株安でも、ドル円は円安傾向?10月相場の「ギャップ」とは何だったのか。

こんにちは。投資家のkzです。

2018年も10か月が過ぎました。今年の10月は、投資家にしてみれば、結構厳しい1か月だったのではないのかと思います。

実際、日本株も、アメリカ株も、10%程度の下げを記録しています。

Contents

2018年10月の暴落について

以下は、S&P500と日経平均のチャートになります。

2月にも急落していますが、今年10月の下落は、二番底といいますか、底が来たと思ったら、そこからさらに下がったのが特徴と言えるでしょう。いずれも、3月からじわじわと上昇を続けていた相場が、あっという間に今年の安値付近まで戻ってしまった、そういったような相場でした。

しかし、今回の株安には、今までの株安と少し異なる点があります。

それは、「株安の割に、円高が進んでいない。」ということです。

これまで、日経平均とドル円については、ある程度の連動性をもってチャートは動いてきました。

しかし、今、そのチャートが、崩れつつあるのです。その理由と、今後どうなるかについて、予測していきたいと思います。

ドル円は113円前後でもみ合い、引きつづき円安傾向に

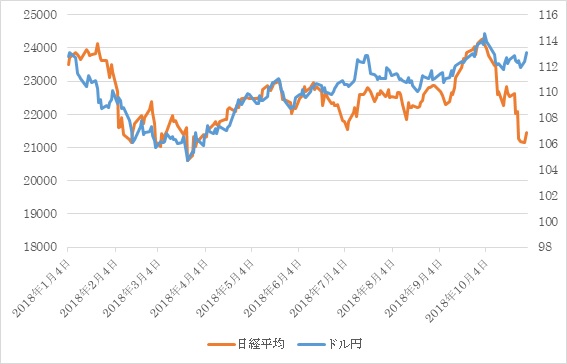

まずは、ドル円と、日経平均のチャートを見てみましょう。

見ての通り、これまでは、多少ずれる点はあるにせよ、日経平均とドル円は連動していました。

日経平均が上がれば円安に、日経平均が下がれば円高に振れてきました。

しかし、10月は、この傾向が変わっています。日経平均は下がったものの、ドル円はさほど変化はなく、安定しています。

そもそも、なぜ株価と為替はリンクするのか

まず、なぜ、株価と為替がリンクするのかについて、少し説明したいと思います。

株価と為替がリンクするのには、いくつか要因があります。

安全資産としての円

1つ目の要因としては、安全資産として、円が使われているということです。

かつて、「有事の円」という言葉があったように、世界経済で何か問題が起こると、円高に流れる傾向がありました。

これは、円が信頼されている通貨であり、かつ、新興国の影響や、紛争等の影響を比較的受けづらい国であると日本が評価されているからです。ドルも強い通貨ですが、アメリカが現在経済の中心にいる以上、何かあったときは、影響が小さい、円に資産を移すことがあります。

一方、株というのは、そもそもリスク資産であり、有事の際は、投資家は、株を処分し、現金や金など、他の手段で資産を保有します。したがって、株は売られる傾向があり(日本株だろうとアメリカ株だろうと)、結果、株安が発生します。

世界の有事をドライバーにして、為替と株が、それぞれの方向に動くのが、リンクして見えるのですね。

つまり、為替相場と株式市場は、この観点だけでいうと、因果関係でなく、相関関係があるということになります。

日本は輸出国

2つ目の要因としては、日本は輸出型の国であるということです。トヨタ自動車はじめ、日本を代表する製造業は、基本的にはドルでビジネスをしています。

つまり、円安になる(ドルの価値が上がる)と、その分業績が上がり、円高になる(ドルの価値が下がる)と、その分業績が下がる形になります。

つまり、円高というのは、会社の将来の業績に対しては、マイナスに働くことが多いのです。

日本はドルで売っている(=輸出型)のビジネスが全体で見ると主流です。また、株価というのは、企業の業績の先行指標であると言われています。つまり、円高が、将来的に企業の業績を下げることを見越して、円高になると株が下がるのです。

ちなみに、小売業や食品メーカー、アパレルなど、ドルで買って円で売る企業の場合は、逆の傾向が見えます。

彼らは、ドルが上がれば、原価が増える形になるため、円安だと業績がマイナスの方向に働きます。

円高の場合、原料を安く調達できるため、彼らの利益は高くなります。円高であっても、これらの企業の場合、逆に作用するケースもあるので、注意したほうがよいでしょう。

2018年10月の相場検証 なぜ替と株価が乖離した?

では、なぜ、今年の10月に限って、なぜ、為替と株価が乖離したのでしょうか。主な要因を解説したいと思います。

ドル買いの実需が大きかった

一つ目の要因は、ドル買いの実需が大きかったことである、と言われています。

ドル円の取引は、いわゆる利益目当ての取引ではなく、実需面でも行われています。たとえば、石油会社や食品会社は、外国から常に原料や商品を買う必要があります。これは、円高になろうが円安になろうが、一定的に存在します。

ドル買いの実需が大きいことの要因としては、年初からの原油高が一つの要因と言われています。原油のチャートを見てみましょう。

(WTI原油先物価格です。)

(出所:楽天証券 )

このように、原油は、直近は下落傾向であるものの、1年を通じて、じわじわと値段が上昇しています。

そのため、原油の輸入高というのは増加しています。こういった事情もあり、現在、日本企業はドルが足りない状況となっています。

つまり、これからの輸入のために、ドルを買う必要があるのです。こういった、実需でのドル買いが、ドル円を下支えしていると言えるでしょう。

日本の対外直接投資が増えている

もう1つ、ドル円で、円安方向に向かう要因として、日本の対外直接投資が増えている、ということもあります。

財務省が出している国際収支統計によると、過去5年、日本としては、年間約15兆円の対外投資をしています。

対外投資というのは、円をドルに換えて、ドルで外国に投資を行うもので、海外のM&Aなども対外投資に含まれます。これが、ここ5年くらいは増加しており、その結果、ドルが買われ、円安が進んでいるという実態もあるのです。

例年、10~12月は円安になりやすい

また、もう1つ、例年、10月~12月は、円安ドル高の方向に動きやすい、という特徴があります。

それは、レパトリというものが行われるからです。

レパトリは、レパトリエーションの略で、簡潔に言うと、企業が本国にお金を戻すことを言います。決算を確定させるためだったり、海外で稼いだ金を国内で投資するためだったりなど、理由は様々です。

このレパトリですが、米国企業は、主に10~12月にレパトリを行うことが多いです。米国企業は、日本企業と異なり、12月を決算月としている会社が多く、そのため、決算直前に、ドルを買い戻す動きが起こるのです。

特に今年は、トランプ大統領が実施した、レパトリ減税もあります。レパトリ減税が行われるということで、より一層のドル買いの資金需要が期待されているのです。

これらの要因はすべてが直接的に影響しているわけではなく、さまざまな要因が絡んだことで、10月は、株価と為替が違う動きを見せたのではないでしょうか。

11月以降、為替はどうなる?今後の相場の見通し

では、11月以降、為替はどうなるのでしょうか。株価同様、円高方向に動くのでしょうか。

それとも、株価が上がるのでしょうか。はたまた、株価と為替は、乖離状態が続くのでしょうか。

良いシナリオとしては、調整が一段落し、株価が上がるという可能性があります。

例年、10月~4月にかけては、株価が上がる状況が多いです。(逆に5~10月は下がることが多く、これを「セルインメイ」と言います。)

調整が終わり、再び株価が上昇気流に入って、株高、円安が続く、こういったシナリオは十分に予想されます。

悪いシナリオとしては、株安がさらに進行することで、円高になってしまうという可能性もあります。

もし、10月の下落が調整ではなく、暴落の予兆であるとするならば、こういったシナリオも十分に予想できます。

アマゾンやグーグルは、ガイダンスと呼ばれる次四半期の売り上げ見通しを下げています。

ヨーロッパではドイツ銀行が不安定な状態が続いています。

こういった不安要素がイッキに出ることで、リーマンショックのような暴落が起きる可能性も、ゼロではありません。

その場合、円高が進行し、株安、円高のダブルパンチになってしまう可能性もあるでしょう。

もう1つ考えられる状況としては、株は軟調、しかし、為替は円安というケースも考えられます。

これは、米国の利上げにより、米国債の利回りが高く、これがドル買いを誘うというケースです。

現在の株安の発端は、米国債の利回りが高くなり、株から債券に資金が移動したことも一因と言われています。景気ではなく、構造的に債券に資金が移っているのであれば、為替は円高ではなく、むしろ、債券を買うためにドル高に動きます。

このケースが続く場合、株安、円安の、珍しい状況が続くということもあり得るでしょう。

投資家はどのように為替を読めばいい?

では、投資家は、どのように為替を考えればよいのでしょうか。円高、円安、どちらがよいのでしょうか。

ここで注意したいのは、上記のシナリオは、「どれもあり得る」という話です。

つまり、円安、円高、どちらにも触れる可能性があります。私も、どちらに触れるか、現段階でははっきりしたことはわかりません。(とはいえ、円安に振れるシナリオのほうが可能性は高いと思っています。)

こうしたときに、円高だから円を買う、ドル高だから円を売る、と、短期的な行動をとらないことこそが重要だと思います。

サラリーマン投資家の場合、多くの場合は長期投資での資産形成を目指すという人が多いでしょう。

この場合、短期の為替の動きに左右されるべきではありません。為替は、長期で見ると、80円~130円をいったりきたりすることが多いです。

自分の軸を決め、円安に働いたら、円で資産を保有する、円高に働いたら、その時にドルを買う、それくらいの動きで十分だと思います。

もう一度言いますが、大事なのは、短期的な為替の動きに左右されないことなのだと思います。

まとめ

10月は、株安にも関わらず、円安傾向にあった、ここしばらくでは珍しい相場でした。

通常、日本は輸出企業が多いことや、世界的なリスク資産の流れから、株安の場合は円高になることが多いのですが、今年に限っては、ドル買いの実需が多かったこと、さらに、トランプのレパトリ減税などが影響して、円安基調が続いたというのが背景でしょう。

これからのシナリオとしては、株高、円安になる、株安、円高になる、このまま株安、円安が続く、の3つのシナリオが予想されます。

これらはどれもあり得るシナリオであり、どれが正しいかはわかりません。しかし、長期での資産形成を目指すのであれば、こうした為替に一喜一憂せず、長期的な目線で、下がれば買う、を繰り返すのが一番ではないでしょうか。

コメントを残す