2018年の投資環境はどうだったのか、データから振り返る

2018年も終わろうとしています。みなさまにとって、2018年はどういう1年だったでしょうか。

いい年だったな、という人もいれば、そうでもないな、という人もいるでしょう。

では、投資環境としてはどうだったのか、一度整理したいと思います。

きっと、あまり良くなかったなーと思う人も多いかもしれません。しっかりとデータで分析していきましょう。

Contents

どの商品も厳しかった2018年

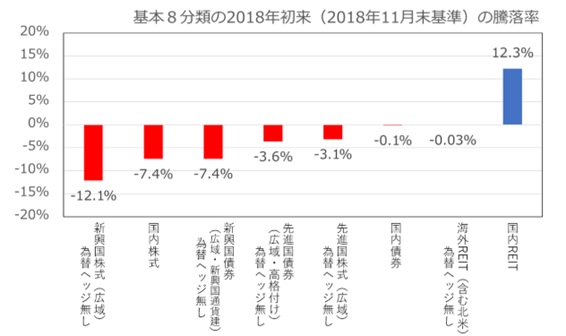

まずは年初来(2018年1月~11月)のパフォーマンスを見てみましょう。

12月まではいったデータは出ていませんが、12月の相場環境が厳しかった、というのはみなさんご存知ではないでしょうか。それを含まないパフォーマンスが以下の通りになります。

(出所:楽天証券)

国内REITのみプラスになっていますが、その他の資産はすべてマイナスになっています。

特に債券、株式ともにマイナスになっているのが特徴的だと言えるでしょう。

ちなみに2008年から10年のリターンは下記のようになっています。昨年は国内REITと日本、先進国の債券を除きすべてがプラスリターンでした。

それを考えると、今年の相場の難しさがわかるかもしれません。

(出所:モーニングスター)

特に顕著なのが株式で、昨年はどの国も20%近くのリターンを出していたのに、今年はパフォーマンスがマイナスだ、ということになります。

ただ、左側に見える、2008年のリーマンショック時と比較すると、まだましという水準かもしれません。なんせ株式価値がすべて半分以上減価していますからね。

いずれにせよ、今年は相場として厳しかった、という全体感を知っておくのは重要なことです。

なぜ、今年のリターンは低かったのか?

では、なぜ、今年は株式のリターンが低かったのか、少し要因に触れておきましょう。

最も影響が大きい国である、アメリカの政治・経済的要因が主な理由になります。

その中でも、最も大きいのは、FBRによる利上げでしょう。

政策金利は2016年に0.5%からの利上げが始まってから、2年間で2%も金利があがりました。10年債の利回りは3%前後で推移しています。

基本的に、経済という面でアメリカは世界で最も強い国です。それゆえに、米国債は安全な資産になります。

安全な資産の利回りが3%ということで、株式よりも債券を持とう、という心理が働くのです。なので、株式や新興国債券から資金が逃げており、結果、あらゆる資産が減価しているのです。

さらに、政策金利が上がるということは、新規投資は抑制されるということになります。

なぜなら、借入の金利も上がるため、高い金利で借りて投資するより、借入の返済に充てよう、と考える人も増えるからです。そうして株式や債券から資金が吸い上げられることで、結果、それらの商品のリターンは低くなるのです。

他にも要因はあります。たとえば、米中の貿易戦争です。米国と中国の貿易戦争は、落としどころが見当たらず、長期化が続いています。

中国の製造業指標が悪化するなど、影響も出てきています。米国と中国という、今世界経済をけん引している2国の争いが長引けば、その分投資にも影響が出てきます。

まず、投資家心理は冷え込み、基本的にはリスクをとらない方向に流れていくでしょう。これも、株式市場にとってはマイナスになります。

また、原油に関しても、課題が山積みの状況です。

原油価格は、今年10月に70ドルの高値をつけたものの、トランプ大統領が「原油価格は安い方がいい」とツイートしたこともあり、現在は50ドルを割り込んだ状態で推移しています。

OPECが減産を継続すると決めたことや、そもそも原油は需給もあるため、これ以上大きく下がることは考えづらいですが、今や最大の産油国はアメリカであることもあり、原油価格は政治的・経済的な側面からも、不安定な相場が続くことが予想されています。

さらに欧州に目を向けると、欧州はEUの在り方そのものが問われています。イギリスがEUからの離脱を表明したのは2016年ですが、来年にはいよいよその手続きが始まろうとしています。

ドイツは18年続いたメルケル体制が終わりに向かっており、イタリアは財政規律を巡り、ヨーロッパ中央銀行と対立が深まっています。さらに、直近では、フランスで税金を巡り、大規模なデモ活動が行われたのは、記憶に新しいところでしょう。

このように、世界各地で、様々な不安要素を抱えており、それが顕在化したのが、2018年の相場だったと言えるでしょう。

2019年も相場は混乱する可能性がある

では、2019年の相場はどうなるのでしょうか。

これらの不安要素が一掃されて、再び株式は上昇基調に入るのでしょうか。残念ながら、そう簡単に行かないのが、相場の難しいところです。

まず、利上げですが、2019年も予定通りにいけば、利上げは2回行われ、いよいよ政策金利が3%を超えようとしてきます。

利上げが続くということは、株や新興国債券から資金が逃げていく、ということになり、これらの資産にとってはマイナスに働きます。

さらに、政治的不安も変わらず続きます。欧州ではイギリスのEU離脱期限が3月いっぱいとなっており、交渉が大詰めとなりそうです。

また、米中間の貿易戦争が、実体経済に影響を与えてくる可能性も否定できません。また、2019年は大統領選挙の前の年ということもあり、トランプ大統領がどういった政策を売ってくるか、で大きく状況が変わる可能性もあります。

日本を見ても、10月に控えている消費税増税があります。

消費税増税は、過去の事例を見ても、経済的には確実にマイナスの影響を与えます。

電子決済によるポイント還元等で消費を喚起しようとしていますが、制度が複雑であり、どこまで浸透するかはわかりません。

また、2020年に控えた東京オリンピック前の建設ラッシュが一段落つくのでは、という見方もあります。

このように、不安定な動きが続く可能性が高い中で、株式が確実に上がるとは限りません。

さらに、11月、12月に株価が大きく下げたこともあり、投資家は不安な状態で2019年を迎えることになります。投資家心理的にもマイナスの状態であることは理解しておいた方がよいかもしれません。

一番良くないのは、今年のパフォーマンスで投資そのものを判断すること

では、こういった相場の時は、投資家はどのように投資行動を行えばよいのでしょうか。

一番よくないのは、今悪いからといって、投資そのものをやめてしまうことです。

それは、歴史が証明しています。過去、長期のS&P500のチャートを見てみましょう。

(出所:macrotrend )

グレー部分はリセッション(景気後退)を表しています。また、インフレ率は考慮していません。

このチャートからわかることは2つあります。

1つは、「少なくとも10年に1回程度は景気後退が起きているということ」、もう1つは、「10~20年単位ではプラスになっている」ということです。

景気は循環するものです。好景気になれば景気が過熱しないよう、金利を上げて融資を引き締め、不景気には景気刺激策を行うことで、景気がある一定のサイクル内に収まるように皆が努めているのです。完全にゆるやかな景気拡大が続くというのは幻想です。

もしかしたら、この不安定な相場は調整かもしれませんし、リセッションの始まりかもしれません。

常にいい相場というのは存在しないのです。株式投資をするものとして、このイメージというのは常に持っておいた方がよいでしょう。

しかし、10~20年という単位で見ると、プラスになっているのが、株式市場の特徴といえます。

なぜなら、株式市場は、企業が生み出した利益がそのまま投資家に帰ってくる、プラスサムゲームだからです。

トータルで長期間見ればリターンがあがる相場であるため、(特に経済成長している国では間違いなくそうです。)今、投げてしまうのは、低いところで売ってしまうことに他ならないでしょう。

いずれにせよ、1年2年という短いスパンでは、投資というものは理解できないですし、投資によってマイナスになることも十分にあり得ます。10年、20年コツコツ続けるからこそ、将来的に良いリターンが得られるのです。私自身、このサイトでも長期投資を推奨しているのは、こういった背景があるからです。

株式の基本に立ち返る「安く買って、高く売る」

こういう時に、我々がとるべき行動は、ただ1つです。それは、投資の基本である「安く買って、高く売る」ということです。

株価が下がるということは、安く買えるチャンスです。

なので、30年後のリターンを最大化することを目的とすべきであるのであれば、今、株価が安いことはむしろプラスだといえるのではないでしょうか。毎月投資資金があるのがサラリーマン投資家のいいところです。

なので、多少の調整や下落は気にせずに、淡々と買い増しをするのも、1つの方法であると言えるでしょう。

しかし、投資家心理として、下がっている相場の中で買い向かうのは、勇気がいることかもしれませんし、含み損のプレッシャーもあるかもしれません。

その時は、一時的に、現金で保有するというのも1つの方法です。いったん底を打って、また上昇基調に入ったら買います、これでもプラスにすることは可能です。

とはいえ、いつ底で、いつ上昇基調に入るかは誰にもわからない部分なので、これを正しく予想することができない以上、ある程度リスクを張ることは必要になります。

2018年の投資環境はどうだったのか(まとめ)

2018年の投資環境は、データで見ると、国内REIT以外はすべてマイナスという、投資家にとっては厳しい一年になりました。主な影響は米国利上げ、米中貿易戦争、ヨーロッパの政治のゆらぎなどになります。

2019年も、この不安定さはかわっておらず、特に出だしは、このような不安定な相場が続くかもしれません。

では、我々投資家は、どのような投資行動をとるべきなのでしょうか。

マイナスだからといってすぐにポジションを解消するのは、長期投資の観点からはマイナスでしょう。リセッションは必ずおこり、それでもなお、10年~20年のスパンで見れば株式は右肩上がりだからです。

このような相場でも、定期的に買うことができた人が、将来大きなリターンを手にするのではないでしょうか。しかし、下落相場で買い向かうのはリスクもあります。

リスクが大きいと感じるのであれば、今は現金で保有して、再度株価が上昇したと感じた時点で買うのも一つの手段です。いずれにせよ、長期で投資を続けることが重要だと言えるでしょう。

コメントを残す