前回の記事では、今注目されているVIX先物投資について、ブルETFを使った投資について解説しました。

VIX指数が3月に急騰した際、レバレッジブルETFは8倍以上のパフォーマンスをたたき出しており、投資方法次第では大きな利益を短期間で稼ぐことができます。

ブルETFの場合、先物の特性であるコンタンゴがある以上、長期で保有することは適さないので、基本的には中期で、上がるタイミングで売れるよう積み増していくのがよいかと思われます。

前回の記事⇒米国VIブルETF「プロシェアーズ・ウルトラ・VIX短期先物ETF」とは?買うタイミングが重要

今回は、GMOクリック証券で買うことのできる、ベア型のETFを紹介します。レバレッジブルETFとは、また投資手法が異なるため、注意が必要です。

Contents

GMOクリック証券なら海外ETFを買うことが可能

VIX指数やVIX先物を使った投資というのは、VIX自体の値動きが激しいことに加え、先物になるとロールオーバーが発生することから、より値動きが激しくなりがちです。

そのため、多くの証券会社は、日本の企業が設定しているETFは購入することができるものの、海外ETFの導入については行われていないことが多いです。

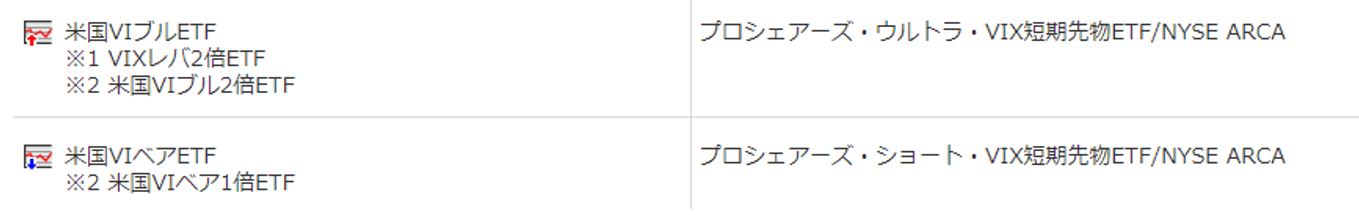

その中で、海外ETFを買うことができるのが、GMOクリック証券になります。GMOクリック証券では、通常のVIX先物に加え、海外のVIX先物を使ったETFを、ブル・ベア共に買うことができるのです。

(出所:GMOクリック証券)

米国VIブルETFの、プロシェアーズ・ショート・VIX短期先物ETFとは?

では、GMOクリック証券で扱っている、ベアETFは、どのようなETFなのでしょうか。見ていきましょう。

プロシェアーズ・ショート・VIX短期先物ETFは、SVXYのTickerで、アメリカで上場しているETFになります。

こちらですが、もともとはVIX先物に対してマイナス1倍のレバレッジをかけるETF、つまりインバース型のETFでしたが、2018年2月のVIXショックを受けて、こちらもマイナス0.5倍のレバレッジに変更されています。それだけVIXショックは当時インパクトが大きかった出来事になります。

まずはチャートを見てみましょう。2020年1月からのチャートになります。

(出所:Yahoo Finance)

こちらは、1月の最高値69ドルから、3月には26ドルへと、なんと60%以上も価格が下落しました。

同期間でVIXが4倍に上がったことをみても、下落の大きさがわかります。マイナス0.5倍ということは、マイナス1倍のETFよりも下落幅は減速半分になるのですが、それでもこの下落幅です。

(出所:Yahoo Finance )

もう少し長期のデータをお見せしましょう。2018年の2月に、大きく急落していることがわかるかと思います。この時550ドル近くだったSVXYですが、1日で40ドル近辺まで、つまり90%以上1日で下落しているのです。(この時のレバレッジはマイナス1倍)。つまり、VIXが大きく動くと、その分大きなマイナスを負うリスクがあるETFになるのです。

ベアETFの最適な投資戦略とは?

では、こういったレバレッジブルETFを使った投資戦略について考えます。まずは、ここ2年のチャートを見てみましょう。参考値としてS&P500と比較します。

ここ2年だと、最大時点では30%くらいのプラスに上がりながら、コロナショックで一気に落ちた、というようなチャートになっています。

私としては、VIX先物ベアETFへの投資はあまりおすすめしません。なぜなら、得るリターンが小さい割にリスクが大きいと感じるからです。

VIX先物などのボラティリティが大きい指数を狙う場合は、基本的に高いリターンを求めることが多いと思います。

なぜなら、そもそも構造が複雑なため、他のETFに比べてコストが高いことが多いからです。(ちなみにSVXYの経費率は0.95%、S&P500のVOOは0.04%です。)

その割に、ここまで景気がよかった時のリターンですら、S&P500と変わらないわけです。そういった観点からいうと、コンタンゴに期待してベアで利益を得るよりは、普通にS&P500のETF、投資信託を買った方が効率がよいと思われるからです。

もし、急落を狙ってショートを仕掛けたとしても、得ることができるのは通常のVIX指数以下のリターンです。逆張りにかけるのであれば、基本的はVIXのロングで問題はないと思います。

このように、SVXYへの投資は、「労多くして実りなし」になるケースが多いかと思います。(もちろんここにオプションを絡めれば利益を出すこともできますが、それはここでは割愛します。)VIXという言葉に踊らされるのではなく、冷静に判断するとよいでしょう。

まとめ

VIX先物の特徴であるコンタンゴで価格が下がることを生かして、ベア型のETFを使って投資をすれば、安定したリターンを得ることができる、と考える人は多いですし、実際にそれはある意味正解です。

一方で、VIXベアETFは、レバレッジがマイナス0.5倍であるため、ここ2年においても、S&P500と同程度のリターンしか得ることができず、なおかつリスクは大きいETFになっています。

VIXを使って投資したい、という強い思い入れがない限りは、私としては、S&P500を使って投資すればよいと考えており、SVXYでは、ロング、ショート共に活用するのは難しいと考えています。

VIX=ハイボラティリティ、つまりハイリターンとういうのは決してすべての場合に当てはまるわけではありません。冷静に過去の動向を見て、投資を検討することをお勧めします。

コメントを残す