クラウド時代の申し子になる?ID管理サービス「OKTA」への投資を徹底解説!

多くのIDを一括管理できるOKTAは、クラウド化が進めば進むほど強みを増す

株高が続き、NASDAQはとうとう過去最高値を更新しました。ダウや日経平均の上昇も強く、コロナショックはどこ吹く風、という相場が続いています。

しかし、余談を許すような状況ではないことは、投資家であれば気づいている人も多いでしょう。

実体経済はそこまで強くなく、コロナそのものが落ち着いたというわけではないため、株価がいつ反転してもおかしくない、と考えている人も多いかと思います。

そこで大事になってくるのが、「銘柄選定」です。ここまで、個別株として、高配当株や、胴元投資(SPGIやMSCIなど)について紹介してきました。

そして、昨今、注目したい銘柄として、BtoBのSaaS銘柄があります。

SaaSは今やビジネスにおいてメインストリームであり、今後も高い成長が期待できること、また、SaaSというビジネスモデル上、高い利益率を出せることなどから、非常に投資妙味が高いと考えています。

今回は、その中でも、特に成長ができる銘柄として、「オクタ(OKTA)」を紹介したいと思います。

Contents

OKTAという会社はどんな会社なのか?

まずは、OKTAがどういう会社か、解説していきましょう。

OKTAは、ひとことで言うと、ID管理を行う会社となります。

複数のIDやパスワードをまとめて管理することで、セキュリティのリスクを低減するとともに、シングルサインオン(同一のID・パスワードでのサインオン)を実現し、IDを管理する煩雑さから逃れることになります。

(出所:OKTA HP)

我々のビジネスにおいて、もはやクラウドサービスは欠かせません。

たとえばAWSや、Office 365、サービスナウなど、様々なクラウドサービスを利用しています。基本的には、提供している会社が異なれば、それぞれに対しID・パスワードが要求されます。

OKTAを使えば、これらの煩雑さから解放されます。

また、だれが、どこで、どのサービスに接続したかをウォッチすることが可能なため、セキュリティのリスク低減も実現することができるサービスです。

OKTAを使えば、150以上のクラウドサービスに1つのIDでサインオンすることが可能になるのです。ビジネスマンであれば、このサービスの需要については、理解できるのではないでしょうか。

OKTAのパフォーマンスは?リターンは?

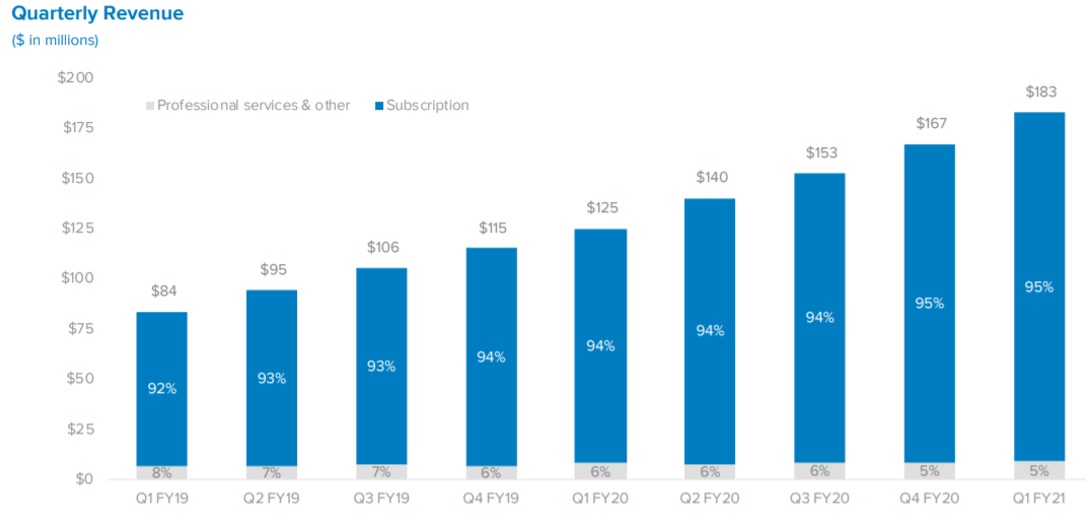

では、気になるMSCIのパフォーマンスについて見てみましょう。まずは2019年からの売り上げ推移を見てみましょう。

(出所:OKTA IR )

四半期の売上を意味するQuarterly Revenueは2019年からで見ても、毎四半期ごとに成長していることがわかると思います。19年Q1と21年Q1で見ても、2.2倍の成長率となっています。

(出所:OKTA IR )

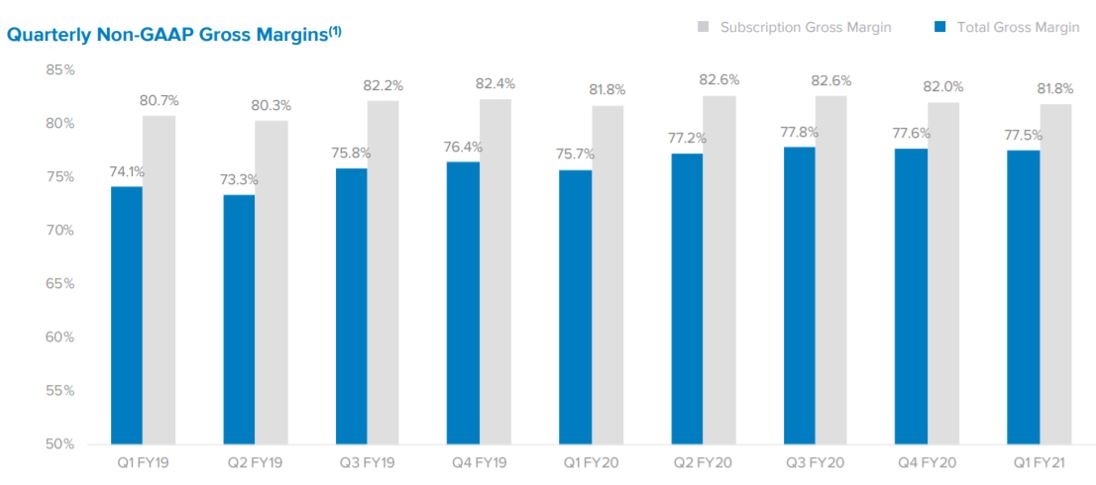

こちらは粗利率の四半期ごとの推移になります。粗利が78%と驚異的な数字になっています。こちらは規模が大きくなっても落ちてはいません。この利益率の高さがSaaSの特徴だと言えるでしょう。

(出所:OKTA IR )

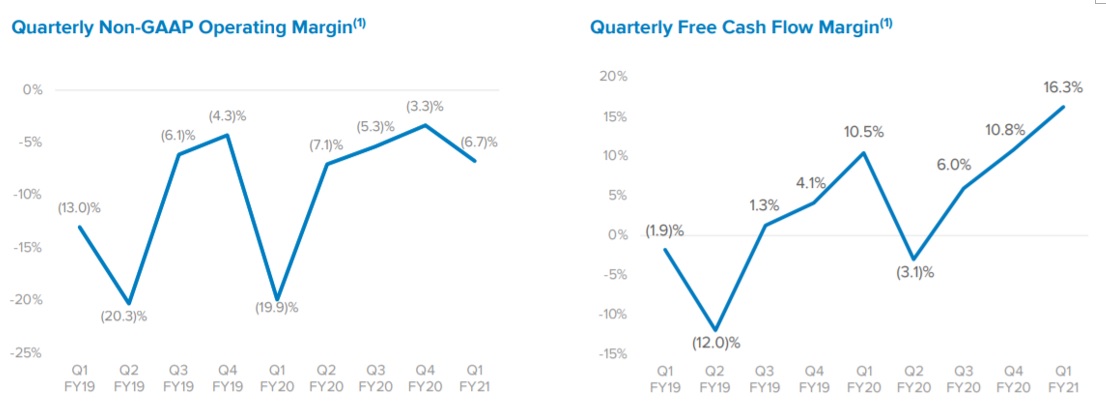

営業利益はいまだマイナスですが、FCFマージンで見るとプラスに転じています。

(出所:OKTA IR )

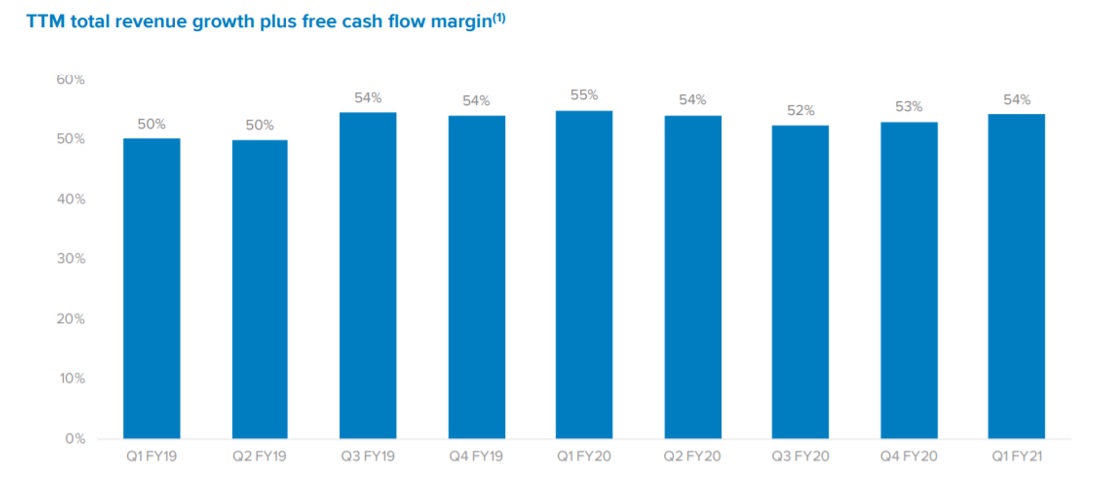

FCFマージンと成長率を足した「40%ルール」ですが、TTMで見ても常に50%以上と高いスコアをたたき出しています。営業利益ベースでみても、2020年第一四半期は40%を超えています。

続いてチャートを見てみましょう。わかりやすいように、S&P500と比較しておきます。濃い青がOKTA、薄い青がS&P500です。OKTAが上場して以来、2017年からののチャートになっています。

(出所:Yahoo Finance)

S&P500が3年で36%の成長に対し、OKTAは7倍以上に成長しています。

コロナでの落ち込みもそれほどなかったことがこのチャートよりわかると思います。コロナより、同社の成長性が買われている、ということの証左になります。

ここからOKTAに投資する価値はあるのか?今後の見通し

では、ここからOKTAに投資するのはありでしょうか?

ビジネスを見ると、OKTAは非常に順調なビジネスになっています。気になるのは、「株価がすでに高いのではないか」という懸念と、「ビジネスの成長余力があるか」ということでしょう。

株価については、OKTAの時価総額はまだ2兆5000億円程度です。アマゾンやマイクロソフトが100兆円を超えており、同じSaaSのセールスフォースが20兆円程度という観点で見ると、まだ成長余力は高いと言えるでしょう。

ビジネスについても、昨対50%程度で成長しています。そして、成長の鈍化もまだ見られていません。営業利益がマイナスな通り、経営陣はまだ成長にフォーカスしていると考えられます。そういう観点で見ても、成長余力は十分に大きいと言えるでしょう。

OKTAを買うことのできる取扱証券会社は?

では、OKTAは、どこで買うことができるのでしょうか?

OKTAは、海外ETFを扱っている証券会社であれば、どこでも買うことができます。

ネット証券であれば、マネックス証券、楽天証券、SBI証券、この3つの証券会社であれば、手数料等も含めて、それほど差はないのではないでしょうか。普段使っているところを使うとよいでしょう。

まとめ

ID管理サービスを提供するOKTAは、そのビジネスの特性上から、クラウドビジネスが拡大すればするほどオポチュニティも大きくなり、成長しうるサービスです。また、粗利率が80%近いという利益率の高さも魅力でしょう。

株価は上昇傾向ではありますが、時価総額もまだ小さく、今からでも遅くない銘柄だと考えています。

コメントを残す