今、個人投資家が増えているそうです。コロナで自宅にいる機会が増えたこと、コロナショックで大きく下げた後、急ピッチで回復していることなどから、株式投資が比較的魅力的に見えているのかもしれません。

投資人口が増えると、市場が活性化しますから、基本的にはいいことだと言えそうです。

そういった中、投資初心者が選びがちなのが、「ロボアドバイザー」。

ただし、ロボアドバイザーを使うのは、簡単なように見えて、意外なところに落とし穴があるのも事実です。ロボアドバイザーを投資対象にするのであれば、どういう点に注意すればいいか、具体的に解説します。

Contents

投資家に人気があるロボアドバイザー

ロボアドバイザーが人気を集めています。投資方針を決めて、積み立て設定をすれば、自動的に投資、リバランスをしてくれるロボアドバイザーは、まさに投資を始めた人にとっては、一見ぴったりのように見えるでしょう。

有名どころでは、「ウエルスナビ」「THEO」「楽ラップ」などがあります。

実際、ロボアドバイザーの人気は高く、順調に純資産額を各社ともに増やしています。純資産額ナンバーワンのウエルスナビは、6月5日に預かりの純資産額が2500億円を超えるなど、完全に投資手段の1つとしての地位を固めつつあります。

ウエルスナビのメリット、デメリットを再度比較する

では、そういったロボアドバイザーのメリット、デメリットを、再度簡単に見てみましょう。ここでは純資産額ナンバーワンのウエルスナビを例にとって解説します。

ウエルスナビのメリットは?

まず、メリットから見ていきましょう。1番のメリットは、まず、「何が何でも楽!」ということです。

ウエルスナビでは、自分の投資性向(どれくらいリスクがとれるか)をベースに投資を行います。といっても、難しい銘柄選びはいりません。質問に答えるだけで、自分にぴったりなポートフォリオを提案してくれるのです。個別銘柄やETFなどの勉強をする必要もありません。

このポートフォリオの背景にある、現代ポートフォリオ理論は、ヘッジファンド等でも使われている理論になります。リスクに対するリターンを最大化しようと、AIが自動的に銘柄を選んでくれるのです。

もう1つのメリットは、リバランスする必要がないということです。通常、たとえば、株と債券を1:1のバランスで持とうとしても、どちらかが上がったり下がったりで、バランスが崩れます。これを直すのに手間と労力がかかるのですが、(もしくは放置しておくと、自分のリスク許容度に合わない投資をしてしまうわけですが)、ウエルスナビの場合は定期的にリバランスしてくれます。これも1つのメリットだと言えるでしょう。

ウエルスナビのデメリットは?

では、そういったウエルスナビに、デメリットはあるのでしょうか?

最も単純かつ唯一のデメリットは、コストです。ウエルスナビでは手数料が1%とられます。つまり、5%のリターンを出したいと思ったら、6%のリターンを出す必要があるわけです。

このコストをとるか、便利さ、楽さをとるかが、ウエルスナビを使うかどうかのポイントとなるでしょう。

ウエルスナビは暴落時にはもたない方が良い?

ロボアドバイザーは、人間と違って急な判断ができないから、暴落時には向いていない、という論調があります。これは本当にそうでしょうか。検証しましょう。

ウエルスナビでは、CEO自身が、毎月のポートフォリオを公開しています。

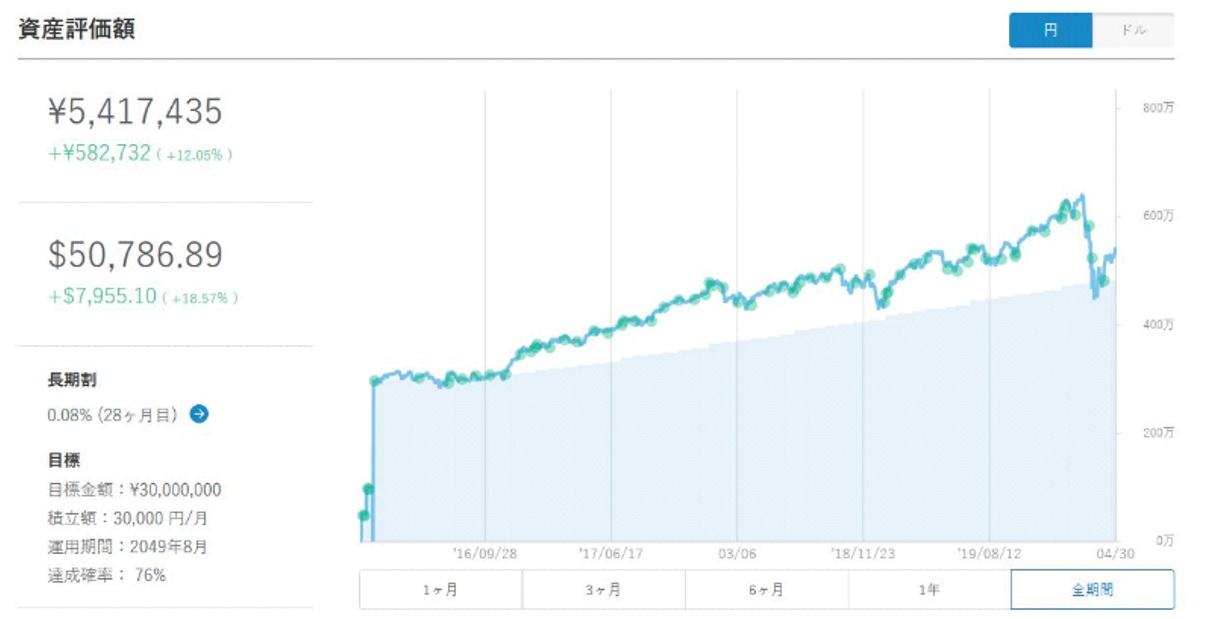

2016年から始まっている投資で、4月末時点で、+12%程度のリターンになっているようです。コロナショックの時は、S&P同様大きく落としています。通年でのリターンはS&P500に及ばないものの、ブレが少ないポートフォリオであると言えるでしょう。(コロナショックでも20%程度しか下がっていないようです。)

(出所:ウエルスナビ )

ロボアドバイザーといっても市場の大きな流れに逆らうことはできません。

しかし、市場が回復してくれば、ロボアドバイザーのリターンも改善してきます。逆にいえば、このコロナショックで、正しいタイミングで売れて、正しいタイミングで買えた投資家がどれだけいたでしょうか。

狼狽売り等をしない、という点でも、ロボアドバイザーは優秀であり、暴落時に機能しない、というのは、間違いだと言えるでしょう。

ロボアドバイザーの唯一の注意点とは?

では、ロボアドバイザーを持つうえで、どういったことに注意すればいいでしょうか。

ロボアドバイザーを持つうえで唯一の注意点は、「ロボアドバイザー以外で投資しない」ということです。

なぜなら、ロボアドバイザーは、その資産で、「リスク分散を考えた」ポートフォリオを作っているからです。

例えば、あなたの好きなリスク許容度が、株:債券=1:1だとします。そして1000万円持っているとしましょう。ロボアドに投資した場合は、株:債券=1:1がずっと続くようになります。

しかし、500万ロボアド、500万は高配当株に投資したとしましょう。

そうすれば、その時点で、株:債券=3:1になっているのです。また、株が上がると割合が変わってきます。リバランスのコストもかかりますし、そして何より、ずっと自分のリスク許容度に合わないPFを形成しているわけです。

ロボアドに投資するなら、全額ロボアド、くらいの方が、かえってうまくいくことも多いのではないかと思います。

まとめ

ウエルスナビに代表されるロボアドバイザーは、コストというデメリットはあるものの、その便利さ、楽さから、順調に純資産額を伸ばしています。暴落時に弱いという意見もあるものの、実際は暴落時でも安定した働きを見せることが予想されます。

ロボアドバイザーは基本的にはそんなに悪くない投資になりますが、注意点があります。

それは、「ロボアドバイザーに投資するときは、他のものに投資しないこと」です。ロボアドバイザーは単体でベストなポートフォリオを組むため、他に株などが入ると、ポートフォリオのバランスが崩れ、結果、リスク許容度に合わない投資をしてしまうからです。

ロボアドバイザーに投資するのであれば、全額投資する、そうでなければやめる、くらいの、メリハリを持った投資方法で行うのが、ロボアドバイザーを上手に使うポイントと言えそうですね。

コメントを残す