前回は、米国株の高配当戦略としては有名な戦略である、ダウの犬戦略について解説しました。

前回の記事⇒「ダウの犬」投資法を検証【デメリットはあるのか?】

ダウの犬戦略は、ダウ工業指数に採用されている銘柄のうち、ある年の年末に配当利回りが高いものを上から順番に10種並べ、それに1年間投資をして、また翌年の年末に、配当利回りが高いものを上から順番に10種類並べ、残っているものは引き続き保有し、入らなかったものを売却、新たに入ったものを買う、という投資方法になります。

いわば、ダウ工業指数に採用されているという「超大型」株の、「高配当」「割安」な時期を狙う方法になります。実際これらの投資方法は、過去ダウ指数よりも良いパフォーマンスを見せていること、さらに、わかりやすく再現性が高いことなどから、日本の投資家にも人気がある投資方法になります。

ダウの犬戦略の亜流として、S&P500から選ぶS&P10種や、過去15年間減配していない銘柄を選ぶ、ダウコア10種、S&Pコア10種などがあります。

とはいえ、個別株は、GEのように、大きくパフォーマンスを落とす例もあります。そのため、個別株でなく、ETFを選んで、リスクを分散させたい、という人も多いのではないでしょうか。

今回は、そういう方のために、分配金利回りの高い、5%のリターンを目指せるETFを紹介したいと思います。

Contents

ETFに投資するときは大きなテーマを持って投資する。選び方

まず、ETFに投資する際の、簡単なポイントについてお話したいと思います。アメリカでは、現在、2000本以上のETFがあります。

もちろん、そのすべてが日本で買えるわけではなく、SBI証券、楽天証券、マネックス証券ともに約280銘柄のETFを購入することが可能です。

それだけ多くの銘柄から選ぶのは、特に投資初心者であれば、なかなか骨が折れる作業になりますよね。

まずは、簡単に、ETFを選ぶポイントを紹介します。

まずは、テーマです。

ETFというのは、本当に多岐にわたるテーマを扱っています。最もベーシックなものは、S&P500に投資するETFですが、他にも、全世界に投資するETF、北米以外の先進国株式に投資するETF、小型株に投資するETFなど、特定のセクターの株式に投資するETFなど、株式のETFだけでも様々なテーマがあります。

さらには、債券に投資するETF、原油に投資するETF、金に投資するETF、REITに投資するETFなど、商品タイプでもいろいろなETFがあります。

ここに、レバレッジや、ショート・ロングなど、持ち方の異なるETFがあるのです。

これらを掛け合わせて、本当に多くのETFが生まれているのです。そのため、「何に投資するか」のテーマ設定が非常に重要になります。

もう1つは、経費率や流動性です。ETFの経費率は、非常に安いです。

それでも、ETF間で比較すると、比較的経費が高いもの、安いものが生まれてきます。また、流動性が多い方が、売り買いはしやすいです。テーマを選ぶことが重要なのには変わりありませんが、こういったことも注意してみると、少しETFのテーマ設定が変わってくるかもしれませんね。

高利回りでETFを選ぶならおすすめしたいテーマ3選!

今回は、あくまで、「より確実に、5%の利回りを達成したい」ということがテーマです。

それにぴったりなETFを考えていきたいと思います。

基本的に、分配金利回りが高いETFが、やはり確実性が高いのかな、という風に感じています。

しかし、それだけでは、漠然とETFを選んでしまうことになりかねません。

そこで大事なのが、どういったテーマのETFに投資するか、というところです。個人的に、確実に5%の利回りを達成するであろうと考えるテーマは、以下の3つになります。

配当金に着目したETF

まず1つ目は、配当金に着目したETFになります。やはり、配当金というのは、その場で利益確定ができるという点で、強みがあると考えています。これは米国でも同じで、やはり配当金が良いETFは、人気も高くなっています。

配当金が高いというのは、日本の投資信託でもありましたが、様々な切り口があります。とはいえ、いずれにせよ、通常のETFより利回りが高いことが多いので、おすすめだと言えるでしょう。

不動産(REIT)に着目したETF

2つ目は、不動産(REIT)に着目したETFになります。アメリカの都市部の不動産の価格は年々上がっています。アメリカは引き続き人口が増えているという観点からも、アメリカの不動産は魅力的ですよね。

なかなか個別物件を自分で買うことは難しいかもしれませんが、REITであればアメリカはじめ各国の不動産を間接的に保有することができます。

また、REITは、日本REITの記事でも説明しましたが、株式より利回りが高く設定されていることが多いです。そういった利回りの観点からも、REIT ETFはおすすめになります。

債券、優先株に着目したETF

最後に紹介したいのが、債券や優先株など、市場に出回りづらい商品に着目したETFになります。

まず、これらのETFは、利回りが高いことが多いです。さらに、こういった商品は、もちろん株式で買うことができません。利回りに加え、ポートフォリオのリスク分散という点でも、債券ETFや優先株ETFも視野にいれたいところです。

配当金に着目したETF、おすすめの銘柄は?

まずは、配当金に着目したETFのものから、おすすめの銘柄を紹介したいと思います。

HDV(iシェアーズ・コア高配当株ETF)

まずは、iシェアーズ、コア高配当株ETF(HDV)から紹介したいと思います。HDVの基本情報は以下の通りです。

- Ticker:HDV

- 名称 :iシェアーズ・コア高配当株ETF

- 運営会社:ブラックロック

- 経費率 0.08%

- 分配金利回り 3.67%

- 5年トータルリターン(平均) 7.74%

- 株価(2019年1月7日終値) 85.02

(出所:Yahoo! Finance、Bloomberg 以下すべて同様)

HDVは、アメリカの高配当株に投資するETFです。モーニングスター配当フォーカス指数という指数に沿うように設計された、インデックスファンドでもあります。

ここ5年のトータルリターンは7.74%と高い水準です。また、分配金利回りも3.67%と3%を超えていますので、インカムゲイン、キャピタルゲイン両方が期待できるファンドと言ってよいのではないでしょうか。

経費率も0.08%と非常に低位に抑えられています。この経費率水準で、これだけのリターンが期待できるファンドは魅力的だといえるでしょう。

株価は以下の通りで動いています。ここ1年は上下動が激しく見えますが、長期的には右肩あがりになっています。

やはりキャピタルゲインが期待できますね。

構成銘柄は以下の通りです。エクソンモービルやベライゾン、J&Jなど、ダウ採用銘柄であり、大型の高配当株が中心になっています。

上位10品番のシェアが50%を超えているので、ETFにしては比較的銘柄が集中しているともいえるのではないでしょうか。

SPYD(SPDR ポートフォリオS&P 500 高配当株式ETF)

SPDR ポートフォリオS&P 500 高配当株式ETF(SPYD)の基本情報は以下の通りです。

- Ticker:SPYD

- 名称:SPDR ポートフォリオS&P 500 高配当株式ETF

- 運営会社:スパイダー

- 経費率:0.07%

- 分配金利回り:4.14%

- 5年トータルリターン(平均) NA

- 株価(1月7日終値) 34.62

SPYDは、S&P500の中のうち、特に配当が高い銘柄80銘柄に、均等に分散したファンドになります。

こちらのファンドは、2015年末に誕生したファンドなので、5年リターンはHDVとは比較できません。

しかし、経費率が0.07%と、こちらも非常に優れた経費率になっています。

チャートを見てみましょう。

2018年は停滞傾向ですが、2016年、2017年はきっちりと右肩あがりのチャートになっていました。

こちらもHDV同様、インカムゲインと同時に、キャピタルゲインを狙える銘柄になっていると言えるでしょう。

基本的にはS&P500のうち配当利回り上位80銘柄を採用しているため、S&P500が上昇すれば、その恩恵を受けることができることは想定されます。

構成銘柄を見てみましょう。

こちらも、P&Gやファイザーなど、よく知っている企業から、ARSやリアルティ・インカムなど、あまり知られていない銘柄も入っています。

80銘柄だから、知らない銘柄もあるのは必然ですが、いちおうS&P500に入っている大企業であることには間違いありません。また、均等分散しているため、それぞれの保有割合は1.5%前後となっています。

VYM(バンガード 米国高配当株式 ETF)

バンガード 米国高配当株式 ETF(VYM)の基本情報は以下の通りです。

- Ticker VYM

- 名称 バンガード 米国高配当株式 ETF

- 運営会社 バンガード

- 経費率 0.08%

- 分配金利回り 3.40%

- 5年トータルリターン(平均) 8.35%

- 株価(1月7日終値) 79.31

VYMは、日本の投資家にも人気がある、高配当を狙えるETFになります。

HDVやSPYDに比べても、保有している人が多いイメージですね。FTSE ハイディビデンド・イールド・インデックスに連動するように運用されているインデックスファンドになります。経費率も0.08%と安く抑えられています。

分配金利回りは3.4%と3%を超えていますし、5年のトータルリターンは8%を超えています。

過去分配金利回りが2%代まで落ち込んだこともありましたが、3.5%近い水準まで戻っている今は、投資のタイミングとして最適なのかもしれません。

チャートを見てみましょう。こちらも順調に右肩あがりで成長しています。もちろん2018年は全体として不調ではありましたが、長期で見れば、キャピタルゲインでもプラスをもたらしてくれる銘柄であることには違いないでしょう。

固有銘柄は以下の通りです。J&JやJPモルガン、エクソンモービルなど、こちらもHDV同様、よく知られた大型銘柄を中心に投資されています。

上位10銘柄足してもシェアは30%を超えない程度ですので、比較的よく分散されたETFといえるのではないでしょうか。

VIG(バンガード 米国増配株式 ETF)

バンガード 米国増配株式 ETF(VIG)の基本情報は以下の通りです。

- Ticker VIG

- 名称 バンガード 米国増配株式 ETF

- 運営会社 バンガード

- 経費率 0.08%

- 分配金利回り 2.08%

- 5年トータルリターン(平均) 7.86%

- 株価(1月7日終値) 98.28

VIGは、今まで紹介したETFとは、少し毛足が異なります。これまでのETFは、あくまで、「高配当」、つまり、高い分配金利回りが魅力のETFでした。

一方、このVIGは、「増配」つまり、今後配当金を増やしていけそうな企業にフォーカスされているのです。

実際、銘柄を選ぶときの選定基準として、「10年間増配をしている企業」「今後増配をする可能性が低い企業は除外」などの基準を持っています。

分配金利回りは現在は2%前後ですが、今後は分配金利回りが高くなる可能性は十分にあるということなのです。

5年トータルリターンは7%を超えており、どちらかというと、インカムゲインよりもキャピタルゲインに魅力があるETFと言えそうです。

チャートは以下の通りです。こちらも右肩あがりで成長を続けています。

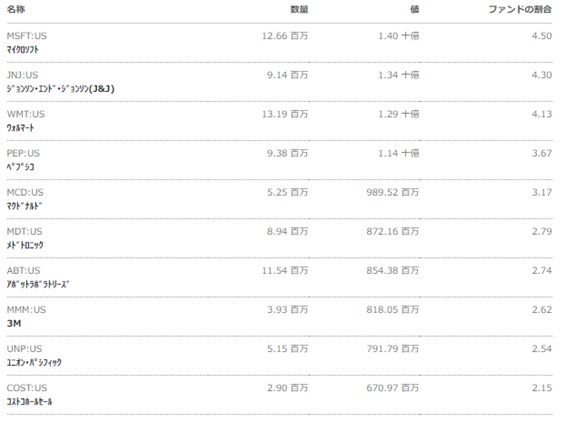

構成銘柄は以下の通りです。J&Jやウォルマート、ペプシコは、他の高配当銘柄でも見かける銘柄ですね。特筆すべきは、構成比が最も多い、マイクロソフトでしょう。

マイクロソフトは現在の配当利回りは低いものの、今後増配の期待が高いということで入っている銘柄になります。こういったグロース株にも投資できるのが、VIGの魅力の1つと言えるでしょう。

不動産(RIET)に着目したETFのおすすめの銘柄は?

続いて、RIETに着目したETFの中から、おすすめの銘柄を紹介したいと思います。

USRT(iシェアーズ コア米国リート ETF)

iシェアーズ コア米国リート ETF(USRT)の基本情報は以下の通りです。

- Ticker USRT

- 名称 iシェアーズ コア米国リート ETF

- 運営会社 ブラックロック

- 経費率 0.08%

- 分配金利回り 5.66%

- 5年トータルリターン(平均) 7.39%

- 株価(1月7日終値) 45.06

USRTは、アメリカのリートに投資するETFになります。FTSE NAREIT Equity REITS Indexという、リートのインデックス指標に投資するインデックスETFです。

USRTの特徴は、その分配金の高さです。分配金利回りは5%を超えています。仮に5%投資を目指すのであれば、極論、このUSRTに投資さえしておけばよいのです。

さらに、若干ではありますが、リターンは分配金利回りを上回っています。利回りの観点では、インカム中心の、非常に魅力的なETFでしょう。経費率が0.08%というのも、大きな魅力です。

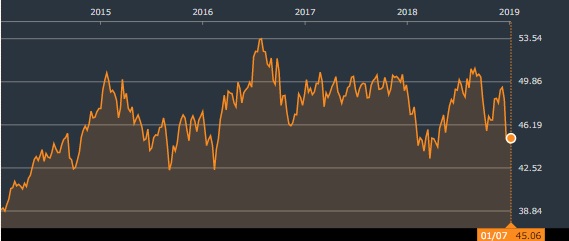

チャートは以下の通りです。

多少上下動しているものの、大きな下落はありません。安定した値動きも魅力の1つではないでしょうか。これだけ安定していると、株式が下落しているときには、大きな支えになるかもしれませんね。

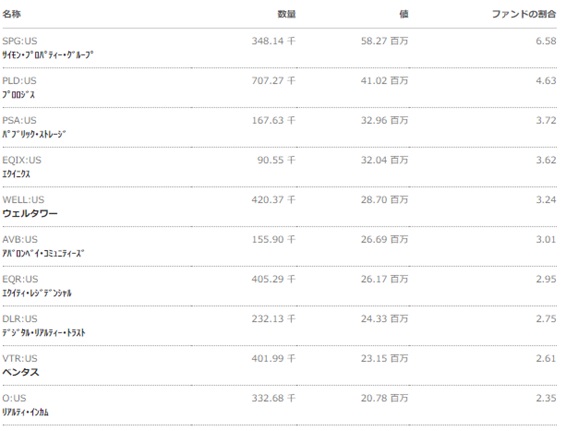

構成銘柄は以下の通りです。不動産会社が名を連ねています。不動産会社は基本的に地場に根付いたものが多く、日本ではなじみがないかもしれませんが、まあそこは割り切るしかないところですね。

個別の不動産会社ではなく、アメリカの不動産に投資している、と理解しながら投資しましょう。

一つ問題なのは、マネックスやSBIでは、このETFは現在買うことができません。早く日本の証券会社での取り扱いが始まるといいですね。

IYR(iシェアーズ 米国不動産ETF)

iシェアーズ 米国不動産ETF(IVR)の基本データは以下の通りです。

- Ticker:IYR

- 名称 :iシェアーズ 米国不動産ETF

- 運営会社:ブラックロック

- 経費率:0.44%

- 分配金利回り:3.53%

- 5年トータルリターン(平均):7.45%

- 株価(1月7日終値):75.33

IVRも、米国のREIT全般に投資するETFになります。

ダウ・ジョーンズ米国不動産指数という指数に連動するインデックスファンドになります。

こちらのETFは、分配金利回りは3.5%前後と、インカムゲインの水準としては十分な水準と言えるでしょう。

また、トータルリターンも、7%を超えています。経費率が0.44%と、USRTに比べると割高ですが、許容範囲内ではないでしょうか。

チャートを見てみましょう。直近は下がっており、また、REITは株式と比べると緩やかな値動きにはなりますが、着実に株価があがっている銘柄になります。

株とは異なる動きをするため、株式暴落のリスクヘッジ策として考えてもよいのではないでしょうか。

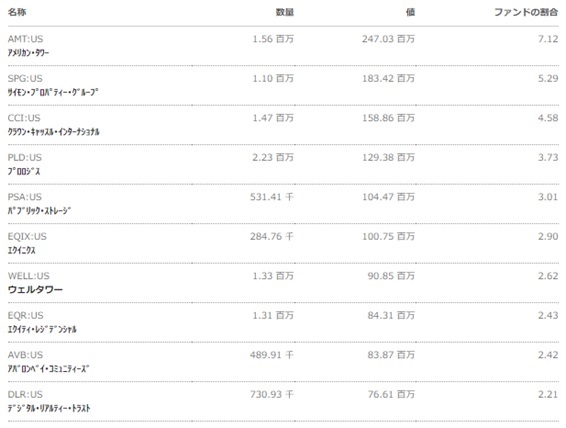

構成銘柄は、USRT同様、あまり知らない銘柄が多いと思います。ですが、ここは、やはりあまり気にする必要はないでしょう。

IVRはマネックス証券やSBI証券で買うことができるので、アメリカのRIETが魅力的と考える方は、まずはこちらに投資してみてもいいかもしれませんね。

IFGL(iシェアーズ 先進国(除く米国)不動産ETF)

iシェアーズ 先進国(除く米国)不動産ETF(IFGL)の基本データは以下の通りです。

- Ticker:IFGL

- 名称 iシェアーズ 先進国(除く米国)不動産ETF

- 運営会社 :ブラックロック

- 経費率 :0.48%

- 分配金利回り:4.11%

- 5年トータルリターン(平均):2.81%

- 株価(1月7日終値):27.69

IFGLは、米国以外の先進国の不動産に投資するETFになります。

FTSE EPRA/NAREIT 先進国(除く米国)不動産インデックスという指標に連動することを目指し、カナダや香港、ドイツ、日本など各国の不動産に投資しています。国別にみると、日本が一番多く、約1/4が日本の不動産になります。

やはり利回りは4%台になっており、比較的高い利回りが魅力的だと言えるでしょう。

しかし、トータルリターンは2%台と、利回りより低い水準になっています。

これを「買い時」とみるか、低リターンと見るかは人によるところでしょう。現在は米国が強いですが、米国が弱くなり、欧州や日本が強くなる、というケースも十分に考えられます。

また、そもそも配当が目的なら、安い今こそが買うタイミングなのかもしれません。

チャートを見てみましょう。直近はゆるやかに下落している傾向にあります。

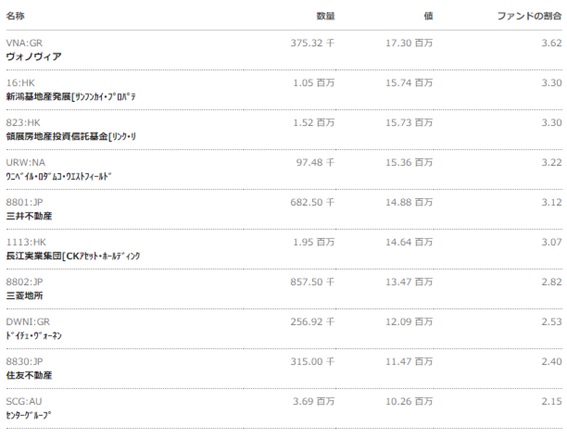

構成銘柄は以下の通りです。三井不動産、三菱地所、住友不動産とよく見かける銘柄もありますね。

先進国の不動産すべてに投資価値があると考えるのであれば、このETFとIYRを組み合わせるのも1つの手段だと思います。

債券、優先株に着目したETF、おすすめの銘柄は?

最後に、債券や優先株に着目したETFを紹介しましょう。

PFF(iシェアーズ 米国優先株式ETF)

iシェアーズ 米国優先株式ETF(PFF)の基本データは以下の通りです。

- Ticker PFF

- 名称 iシェアーズ 米国優先株式ETF

- 運営会社 ブラックロック

- 経費率 0.47%

- 分配金利回り 6.31%

- 5年トータルリターン(平均) 4.62%

- 株価(1月7日終値) 35.09

PFFは、優先株という株式に投資するETFになります。優先株とは、ざっくり言うと、「優先的に利益配分するから、その分、議決権等はないよ」っていう株式になります。通常、融資と普通株の間の商品として理解されています。

優先株は、その形式上、分配金は非常に高くなっています。実際、分配金利回りは6%を超えており、インカムゲイン投資家としては非常に魅力的な水準になっています。

しかし、5年トータルリターンは、4.62%と、分配金より低くなっています。PFFの特徴として、価格は安定している(上がりづらく下がりづらい)のですが、最近は少し下落傾向にあるようです。

チャートを見てみても、少し下落傾向なのがわかると思います。

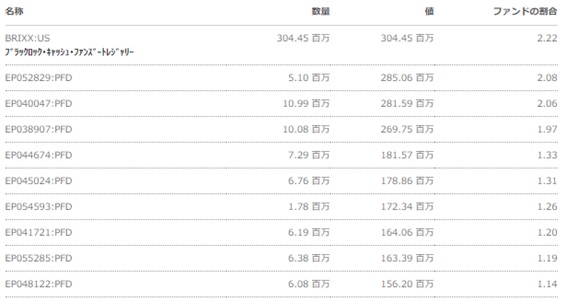

構成銘柄は以下の通りです。

投資しているのが、株式ではないので、一見したところ、何に投資しているかはわからないですよね。

なので、この欄はあまり気にする必要はないのではないでしょうか。

EMB(iシェアーズ J.P.モルガン・米ドル建てエマージング・マーケット債券 ETF)

iシェアーズ J.P.モルガン・米ドル建てエマージング・マーケット債券 ETF(EMB)の基本データは以下の通りです。

- Ticker EMB

- 名称 iシェアーズ J.P.モルガン・米ドル建てエマージング・マーケット債券 ETF

- 運営会社 ブラックロック

- 経費率 0.44%

- 分配金利回り 5.68%

- 5年トータルリターン(平均) 4.26%

- 株価(1月7日終値) 105.59

こちらは、新興国のドル建ての債券に投資するETFになります。

新興国債券は、利回りが5%を超えるものも珍しくありません。しかし、トルコリラのケースのように、リスクが大きいことも事実です。

しかし、このETFを買えば、世界分散はできるので、リスクは事実上軽減されています。

こちらも分配金利回りが5.68%を超えていますが、トータルリターンは5%を下回っています。

米国が強い時代においては、分配金の利回りは高くても、資金は新興国から米国に流れます。今後の動向がどうなるかわかりませんが、こちらも米国株のリスクヘッジに使えそうな銘柄ですね。

チャートは以下の通りです。2018年は新興国にとってはつらい1年だったと言えるでしょう。

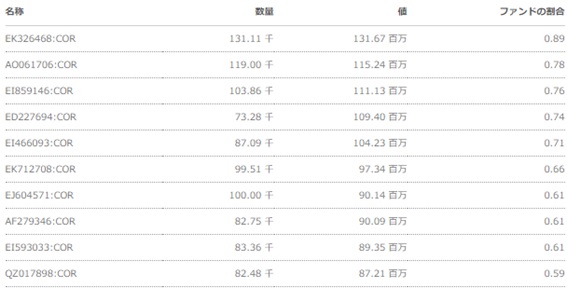

構成銘柄は以下の通りです。こちらもあまり気にする必要はありません。

HYG(iシェアーズ iBoxx米ドル建てハイイールド社債ETF)

iシェアーズ iBoxx米ドル建てハイイールド社債ETF(HYG)の基本データは以下の通りです。

- Ticker HYG

- 名称 iシェアーズ iBoxx米ドル建てハイイールド社債ETF

- 運営会社 ブラックロック

- 経費率 0.49%

- 分配金利回り 5.56%

- 5年トータルリターン(平均) 3.11%

- 株価(1月7日終値) 83.19

HYGは高利回りの社債に投資するETFです。社債ということは、貸借対照表の負債の部分に投資する、ということです。

イメージ的には、先ほど紹介したPFFと、同じような意味合いのETFと理解すればよいのではないでしょうか。

こちらも分配金利回りは5%を超えています。しかしながら、PFF同様、トータルリターンは分配金利回りを下回っています。こちらもキャピタルゲインではなく、純粋にインカムゲイン狙いの投資として検討できるETFといえるでしょう。

チャートは以下の通りです。

PFF同様、最近は少し下落傾向にあります。

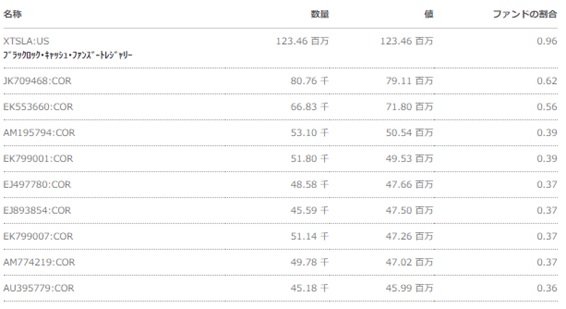

構成銘柄は以下の通りです。

2019年に5%利回りを目指すための投資術とは?(米国ETF編 まとめ)

個別株は、個別の会社の業績等の影響を受けます。

一方、ETFは、テーマに沿って複数の会社に投資しているので、個別株が持つリスクが軽減されることが魅力です。

ETFは様々なテーマをもとに商品が作られています。つまり、ETF投資を考える時は、「どういったテーマに投資するか」を考えることが必要です。

5%の利回りをとるために、ある程度のインカムゲインを狙っていく、という観点でおすすめのETFは

1)高配当銘柄のETFに投資、2)REITに投資、3)優先株や債券に投資、などが代表的なものとしてあげられます。

しかし、同じ高配当銘柄のETFでも、ベンチマークとしている指数や、構成銘柄は異なるため、パフォーマンスも異なります。

あまり深く考える必要はないかもしれませんが、自分が持っている株や他のETFとの組み合わせを考えながら、最適なものを選んでいきたいですね。

コメントを残す