前回まで、「利回り5%を狙うための投資術」ということで、利回り5%を目指すためには、どういう銘柄がいいか、日本株からソーシャルレンディング、米国ETFにいたるまで、様々な銘柄を紹介しました。

実際、これらの銘柄は、インカムゲイン、キャピタルゲイン合わせると、5%を狙える確率が高い銘柄であるといえるでしょう。

前回の記事はこちら⇒分配金利回りの高い5%のリターンを目指せる海外ETFを比較検証

これらを組み合わせて、年利5%を狙っていくことになると思うのですが、この度、「kzはどうやって年利5%を達成していくのか」という質問をいただきました。

そこで、今回は、私の今年の投資方針、および実際に投資していく銘柄について、紹介したいと思います。

Contents

2019年は投資家にとってどういう年になるのか

まず、そもそも、2019年は、投資家にとってどういう年になるのかについて、私の予想をお伝えしましょう。

2019年は、株式にとっては、厳しい一年になるかもしれません。というのも、様々な指標が、株式市場にとってマイナスの可能性があることを示唆しているからです。その根拠となる数字をみていきましょう。

米国債の利回りが増加

1つは、一つの景気後退の目安とされる、米国債の利回りが増加しています。

特に、短期債の利回りが増えており、10年債との利回り差が縮んできていることです。

(出所:business insider)

データを見ると、2年債と10年債のスプレッドが縮まっているこがわかります。また、過去、利回りがマイナスに転じた直後に、リセッションが始まっていることがわかります。(グレーの期間がリセッション期間です。)

上の表を見ると、2019年7月にリセッションに入ることが示唆されています。そうすると、一定の確率で、景気後退が起こることが想定されます。

上がりすぎた米国株

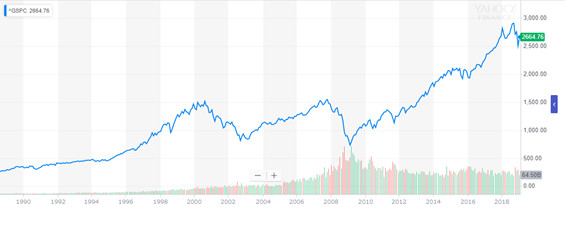

もう1つは、上がりすぎた米国株です。1990年以降のS&P500のチャートを見てみましょう。

(出所:Yahoo! Finance)

ITバブルがはじけた2000年、そして、2008年のリーマンショックの時以降は、大きな景気後退は起きていません。2016年のチャイナショックも、結果的には調整で終わりました。

今、データを見てわかるように、2018年も、相場が下落しているように見えます。

これが調整なのか、下落の直前なのか、というのは、私にもわかりません。

しかし、ちょっとこれまでとは、潮目が異なるな、ということは感じています。

もう1つ、データで話をするとすると、現在、予想EPSと、株価の差が開きつつある、ということも気になります。

つまり、実態と株価の乖離が始まっているのです。これから始まるハイテク企業の決算次第では、株価は本格的な下落相場に入るかもしれません。

もちろん、この私の見解は、全くの的外れな可能性があります。

しかし、投資家にとって、最も恐れるべきなのは、資産が急激な勢いで下落していくことなのです。

これを防ぐことが重要で、仮に、株価がもっと上がっていくのであれば、そこは間違いを認めて、また、リスク資産に寄せればいいだけの話です。なので、今年は私は基本的には、ディフェンシブな投資をしようと思っています。

kzが2019年に考えるベースの戦略とは?

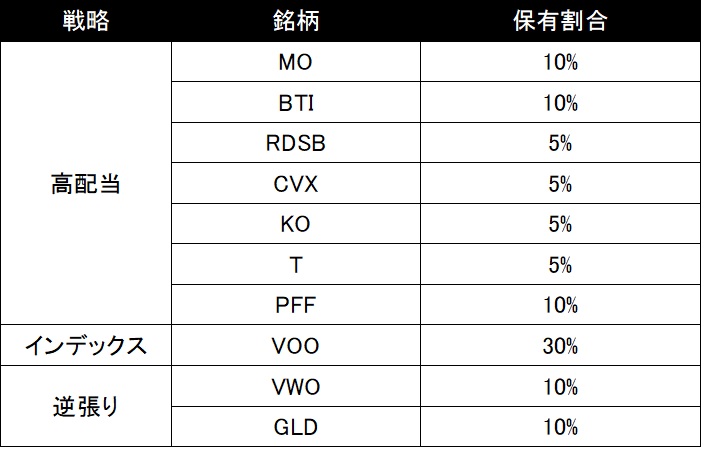

これを踏まえて、私の2019年の投資戦略を紹介したいと思います。

利回りの目標は2~5%程度にとどめる

まず、目標とするターゲットからです。私は、今年の利回り目標を、年2~5%と置いています。5%投資と言って置いて、5%より低い目標を設定するのはどうかと思うかもしれません。

しかし、S&P500だって、平均7%成長していますが、過去を紐解くと、マイナス成長になっている年も多くあるのです。上記で述べているように、私は、今年はS&P500、もとい米国株は厳しい年になることを予想しています。

そのため、今年はリスクを減らす投資をしたいと思っています。

ベースにあるのは「米国高配当株・高配当ETF」

まず、ベースにしたいのは、「高配当戦略です。」5%ETFで言うと、ダウの犬、S&Pコア10といったところですね。

高利回りのインカムゲインは、確定利益という形で利益をもたらしてくれます。

特に、こういった下落相場においては、キャピタルゲインは、いつ含み損に変わるかわかりません。その観点からも、インカムゲインでの利益確定を、優先していきたいと思っています。

タバコ銘柄に注目 MO,BTI

具体的な銘柄としては、タバコ銘柄に注目しています。

具体的には、MO(アルトリア・グループ)、BTI(ブリティッシュ・アメリカン・タバコ)です。

タバコ銘柄は、今、非常に厳しい状況に立たされています。

それは、FDAが、若年層に対し悪い影響があるとして、電子タバコやメンソールの取り締まりをしようとしているからです。

しかし、逆に考えれば、これは絶好の買い場と言えるでしょう。

タバコ銘柄は、連続増配していることでも知られています。

アルトリアは49年連続増配で、もうじき配当王のラインナップに入りそうです。これらの会社が、そう簡単に配当を手放すとは思いません。

また、過去、タバコ銘柄は、こういった規制や当局と闘いながら、ここまで利益を出してきました。

そういう観点でも、この下げ局面は、一時的な下げだと判断して、投資するチャンスだと判断しています。

MOのチャートです。年明けから、電子タバコがFDAに指摘されたことで、大きく株価を下げています。

しかし、利回りは7.39%と、非常に魅力度が高いラインにまで来ています。

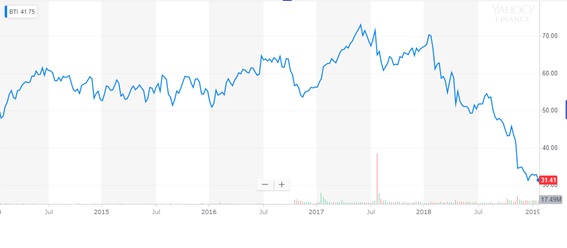

BTIのチャートです。

こちらも同様に下げていますね。

しかし、利回りだけで見ると、8.63%と、8%を超えている水準になります。

単純に、BTIに100万円入れているだけで、毎年8万円の収入が入ってくる計算になります。

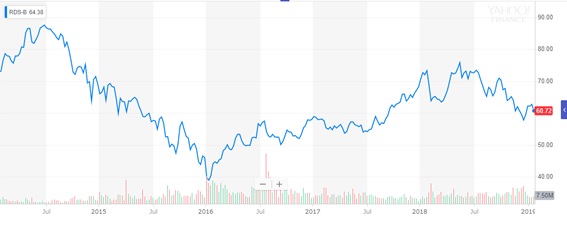

原油株も注目 ロイヤルダッチシェル、シェブロン

他に注目しているのは、原油株です。コモディティも、2018年は苦戦した1年になりました。

2019年、原油価格は不透明な部分がありますが、彼ら自身が事業を多角化しようとしているところ、代替エネルギーがあるとはいえ、まだまだ原油のニーズはなくならないであろうことから、こちらについても、長期的には高いリターンをもたらしてくれる、と考えています。

銘柄としては、ロイヤルダッチシェルあたりが面白いと思っています。

利回りは6%を超えており、配当面では非常に魅力的な水準になっています。今はまた石油価格が下がっており、下落傾向ですが、原油価格が上がると、株価も魅力的な水準にあがってくることでしょう。

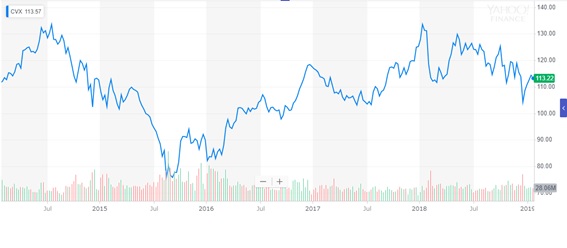

もう1つ、は、シェブロンに注目しています。

シェブロンは、現在、川上から川下へ、事業の統合を目指しております。

そのため、原油価格の下落を、(ほかの原油会社に比べてですが)受けづらい構造になっています。チャートを見ても、下落幅は限定的になっています。

他にも、AT&Tなどの通信株も、現在売られすぎのムードがただよっていますし、マクドナルド、P&G、コカ・コーラなどの生活必需品銘柄も、今後の下落相場を考えると、景気の影響を受けづらい、という点で、候補に入れておきたいと思っています。

米国ETFはPEFをメインに考える

ETFについては、優先株ETFであるPFFをメインに考えたいと思っています。優先株は、景気後退期は価格が下落する傾向がありますが、今、利回りは6%を超えており、配当利回りの面から、非常に魅力的な銘柄と言えるでしょう。

ただし、明確な下落局面に入ると、価格の下落が想定されるので、その時はいったん、売ってポジションを解消しようと思っています。

S&Pインデックス投資はポジションを縮小して継続

S&Pへの投資は、ポジションを小さく(20~30%前後)にしながら、継続します。

本来、下落相場であるならば、ポジションを解消、またはショートで入るというのが正しい戦略かもしれませんが、私自身、そこに対して、今一つ自信が持てないからです。ある意味予想が外れた時のリスクヘッジですね。

とはいえ、ポジションはある程度減らす予定です。

逆張り投資として、新興国、コモディティに投資 VWO GLD

私は、今後、あがるものではないかというところに、新興国、コモディティがあると思っています。

新興国は、2018年は大きなマイナスリターンになりました。

しかし、結果的に、割安な水準になっています。PERは米国や先進国と比べても低く、また、新興国を苦しめてきたドル高がいったん落ち着くことが、新興国にとってはプラスに働くと感じています。

今後、仮に米国から資金が流出したとするならば、その先が新興国になる可能性も多くあります。

多くの投資銀行や投資家も新興国にとってプラスの発言をしており、その観点からも、期待して保有したいと思っています。

保有銘柄はVWOを想定しています。チャートはいったん底をつけたように見えます。

もう1つは、金です。以前説明したように、株式がマイナスの時にヘッジする役割を果たすことに加えて、ヘッジファンドが金の先物やオプションを過去最大級に売り越していることが大きいです。

売るということは、どこかで買い戻す必要があるため、今後、金が上がっていくことが期待されています。

銘柄は、GLDを想定しています。

以上が、私のメインの戦略になります。日本株は、米国株の影響を受けやすいことから、今は考えていません。

ソーシャルレンディングは、予算の都合上、今は見合わせたいと考えています。

もちろん、個別不動産は所有し続けますが、株については、米国株およびETFで取り組みたいと考えています。

また、積立ですが、今後、暴落が起きた時に買う準備ができるように、少しキャッシュとして持っておきたいと考えています。したがって、今年の上半期は、新規投資はよっぽどのことがない限り、追加投資は考えていません。

私の2019年のポートフォリオ

ということで、私のポートフォリオは、以下のようになります。

2019年の私の投資方針、そして注目している銘柄とは?(まとめ)

私は、基本的に、今年はS&P500および米国株にとっては厳しい年が来ると想定しています。

よって、全体的な戦略として、インカムゲインで利益を確定させる、という戦略をとっています。高配当株式、ETFがポートフォリオの約半分を占めています。

また、逆張りとして、新興国および金に注目しています。これらは過去売られすぎており、そろそろ反騰が期待されるからです。米国インデックスについては、予想が外れた時のことも踏まえて、保有は続けますが、相対的に割合は下げたいと思っています。

半年後くらいに、この銘柄がどれくらいパフォーマンスをあげているかは、非常に興味深いですね。できれば、S&Pより高いパフォーマンスを発揮していることを期待したいものです。

コメントを残す