前回の記事では、2019年に5%利回りを目指すうえで、日本株高配当の投資信託について解説をしました。

投資信託は、今や8000以上のファンドが乱立しており、なかなかその中から適切なものを選ぶのが難しいものの、いったん良いファンドを選べば、リバランスも再投資も自動でやってくれるので、本当にほったらかしで資産形成ができる、というメリットもあります。

高配当の投資信託を選ぶ場合は、分配金がどれくらい出るかや、経費率、そして、基準価格がずるずると下がっていないかを見るとよいでしょう。

前回の記事⇒稼げる投資信託の見分け方【年利5%超銘柄を厳選比較】

今回は、日本のREITについて紹介したいと思います。高い分配金が魅力といわれるREITですが、その実態や特徴、おすすめのファンドについて紹介したいと思います。

Contents

REITの魅力とメリットは?

まずは、REITについて、簡単に解説をしましょう。

REITは、Real Estate Investment Trustの略称で、不動産投資信託ともいわれます。

REITは、運用会社が投資対象の不動産を運用するために、証券化して投資家から資金を集め、その運用益を分配金として投資家に還元する金融商品になります。

日本の市場規模は今十数兆円ですが、アメリカのREITの規模は百兆円を超えており、日本でもまだまだ市場規模拡大の余地があると言われています。

REITは、実物不動産と異なり、高い流動性を保っていることが特徴です。不動産現物の場合は、現金化するのに手続きなどが非常に煩雑で、また、頭金が必要だったりと、簡単に投資できるものではありません。

一方、REITは、市場が空いていれば、いつでも売買可能です。この手軽さが、現物不動産とは異なるREITの魅力だと言えるでしょう。

REITの魅力の1番は、分配金の高さです。これは、税制が関係しています。日本REITの場合、利益の90%超を分配するなどの条件を満たすことで、法人税が実質的に免除されます。

なので、REITを運用している会社は、利益を自社に残さずに、大部分を投資家に分配しています。よって、通常の株式投資と比較して高い分配金が期待されるのです。実際、2008年~2017年の分配金の利回りは、いずれも4%を超えています。

よいREITの選び方は?

では、どのようにREITを選べばよいのでしょうか。ポイントを簡単に解説したいと思います。

まずは、「何に投資しているか」です。

一言で不動産投資といっても、賃貸住宅に投資しているものもあれば、オフィスビル、商業施設、ホテルなどに投資しているものもあります。

たとえば、オフィスビルは市況によって大きく需給が左右される一方、ホテルなどは、外国人関顧客の集客力などにも左右されます。このように、まず、「何に投資するか」が、REIT選びの第一歩と言えるでしょう。

また、REIT自身も、オフィスビルだけ、とかホテルだけ、という単一型のものと、オフィスビルも住宅も、といった、複合型のREITとに分かれます。一般的に複合型のほうが、リスク分散がされますが、リターンは単一型のほうが高い場合もあります。

また、どの投資法人が運営しているかで、利回りや実績が変わってくる場合もあります。運営会社についても、気になる人は見てみるとよいでしょう。

5%利回りを達成するためにおすすめのREIT5選

では、具体的に、どういったREITがいいのか、おすすめのREITを紹介したいと思います。今回おすすめするのは、以下の5つのREITです。

- GLP投資法人(3281)

- インヴィンシブル投資法人(8963)

- Oneリート投資法人(3290)

- スターツプロシード投資法人(8979)

- タカラレーベン・インフラ投資法人(9281)

では、順にみていきましょう。

GLP投資法人の特徴、パフォーマンスは?

まずは、GLP投資法人から紹介します。GLP投資法人の基本情報は以下の通りです。

- コード 3281

- 投資法人 GLP投資法人

- 投資口価格 111,900

- 分配金利回り 4.64

- 1口あたりNAV 111,031

- NAV倍率 1.01

- 時価総額 428,960

※NAVとは、Net Aseet Valueの略で、投資信託のバランスシートの資産から負債を差し引いた投資信託の純資産の総額を指します。一口当たりNAVは、純資産の総額を投資信託の発行口数で割ったものになります。NAV倍率は、価格÷一口あたりNAVで表され、1より小さければ割安と判断されます。

GLP投資法人は、「物流施設」に特化した、投資法人になります。GLP投資法人は、大規模(延床面積10,000㎡以上)かつ、最先端の機能を備えた、賃貸用物流施設を主な投資対象としています。

「延床面積の過半につき、天井高5.5m以上かつ床荷重1.5t/㎡以上」の条件というのを条件として投資しているようです。

背景にあるのは、事業会社による物流体制の効率化やコスト削減等を目的とした物流アウトソーシングのニーズは年々拡大しており、そのため、3PLと呼ばれる事業者へのニーズも高まっています。

また、ECの割合も拡大しており、そのため、外部倉庫が必要になるということもあります。こういったニーズが底堅くあり、物流施設は堅調に推移していくことが予想されます。

保有物件は関東圏に34件、関西圏に21件、その他で21件と、全国に76件と分散されています。

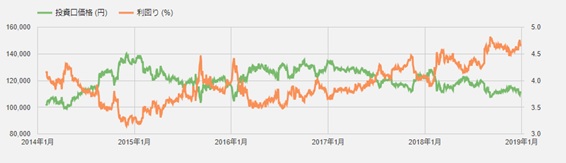

パフォーマンスを見てみましょう。過去5年のチャートになります。

(出所:J-REIT)

価格は120000円前後で安定しています。最近は価格が下落傾向にありますが、これは相場全体が不安定なところから来ているのでしょう。伴って、利回りは5%近くまで上がっています。

業績予想は以下の通りです。

分配金は前期、今期、来期ともに安定している見込みです。

インヴィンシブル投資法人の特徴、パフォーマンスは?

インヴィンシブル投資法人の基本情報は以下の通りです。

- コード 8963

- 投資法人 インヴィンシブル投資法人

- 投資口価格 45,200

- 分配金利回り 7.22

- 1口あたりNAV 50,605

- NAV倍率 0.89

- 時価総額 259,818

インヴィンシブル投資法人は、ひとことで言うと、総合型の投資ファンドであるといえるでしょう。

日本国内での投資を中心に据えつつ、海外のホテルもポートフォリオに入っています。国内では、ホテルと住居用不動産を主としながらも、サブアセットとして、オフィスビル、商業施設、有料老人ホームやサービス付き高齢者向け住宅などに投資を行うとしています。

また、首都圏を70%にしながらも、地方都市にも分散しています。

現在は、住居・ホテル・商業施設、合計132か所に投資をしています。

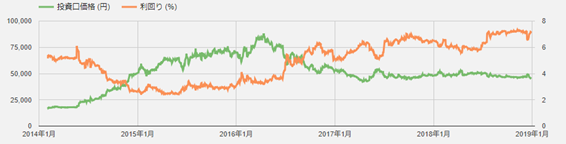

パフォーマンスを見てみましょう。5年間のチャートです。

(出所:J-REIT)

直近は価格が安定しており、かつ、利回りも7%以上と、非常に利回りの高いファンドになっています。

NAV倍率も0.89と割安な水準に抑えられており、投資妙味があります。

業績予想は以下の通りです。

順調に利益を拡大しています。

Oneリート投資法人の特徴、パフォーマンスは?

Oneリート投資法人の基本情報は以下の通りです。

- コード 3290

- 投資法人 Oneリート投資法人

- 投資口価格 265,800

- 分配金利回り 5.1

- 1口あたりNAV 255,081

- NAV倍率 1.04

- 時価総額 63,768

Oneリート投資法人は、みずほ系の投資法人になります。重点投資対象としているのは、延床面積が概ね3,300㎡(約1,000坪)~33,000㎡(約10,000坪)のミドルサイズオフィスになります。

ミドルサイズオフィスは、市場でのストックが多く、売買における流動性が高いこと、また、賃料単価・稼働率のボラティリティが低いことが特徴です。都心八区を中心としながらも、東京経済圏、政令指定都市までを対象としています。

現在26物件保有しており、そのうち25件がオフィスビルです。(1件は商業施設)

パフォーマンスを見てみましょう。5年間のチャートになります。

(出所:J-REIT)

オフィスビルは需要が高く、価格が上がっているのが特徴です。価格の上昇に伴って利回りは下がっていますが、とはいえ5%程度と、魅力的な水準にあるといえるでしょう。

業績予想は以下の通りです。

スターツプロシード投資法人の特徴、パフォーマンスは?

スターツプロシード投資法人の基本情報は以下の通りです。

- コード 8979

- 投資法人 スターツプロシード投資法人

- 投資口価格 169,500

- 分配金利回り 5.17

- 1口あたりNAV 198,865

- NAV倍率 0.85

- 時価総額 43,524

スターツプロシード投資法人は、ピタットハウスでおなじみのスターツ系の投資法人になります。

基本的には賃貸住宅をメインの投資先にしており、ポートフォリオの80%を住宅にすることを目指しています。

その他、マンスリーマンション、サービスアパートメント、ホテル、高齢者向け施設など、基本的には住宅系がメインになります。エリア的には首都圏の主要都市を、タイプとしてはファミリータイプが中心になります。

パフォーマンスを見てみましょう。過去5年のチャートになります。

(出所:J-REIT)

直近は利回り5%超で安定しています。ファミリータイプの住宅なので、比較的需給は安定しているといえそうです。

業績予想です。

こちらも非常に安定しています。

タカラレーベン・インフラ投資法人の特徴、パフォーマンスは?

タカラレーベン・インフラ投資法人の基本情報は以下の通りです。

- コード 9281

- 投資法人 タカラレーベン・インフラ投資法人

- 投資口価格 102,900

- 分配金利回り 6.71

- 1口あたりNAV NA

- NAV倍率 NA

- 時価総額 14,259

タカラレーベン・インフラ投資法人は、これまでのファンドとは異なり、太陽光発電に投資するファンドになります。

太陽光発電は、国は、FITという制度のもと、20年の固定価格買取を行っています。

それに伴い、こちらのファンドも、最低20年間の最低保証賃料という形で賃料が保証される貸借契約を結んでいます。加えて、天候による日照時間の増加などの要因で実際の発電量が多いと、実績連動賃料という形で賃料を得ることができます。その観点からも、収益が非常に安定しているファンドになります。

パフォーマンスを見てみましょう。こちらはできて約2年のファンドなので、2年のパフォーマンスを見たいと思います。

(出所:Yahoo! ファイナンス)

最近は下落気味ですが、その分利回りには妙味があります。現在利回りは7%近くになっています。

業績予想です。若干下降気味なのが気になりますね。

まとめ

REITは分配金を出すことで法人税が無料になることもあり、分配金の高い利回りが魅力になります。REITと一口にいっても、オフィスビルに投資するもの、住宅に投資するもの、商業施設に投資するものなど様々です。

ただ、いずれにせよ、株式に比べると、利回りが高いことは魅力ですね。

今回おすすめのREITを5つ紹介しました。実際、REITに投資する際は、「何に投資しているか」「運営会社の状態はどうか」などに注意しながら投資するとよいでしょう。

コメントを残す