アメリカを制する者は世界を制す?VTIの魅力に迫る

海外ETFの紹介ということで、まずは、アメリカの純資産高ランキングでも1位、2位になっている、S&P500連動型のETFから紹介させていただきました。

前回の記事⇒S&P500連動型ETFはサラリーマン投資家のおすすめの銘柄!その特徴と買う方法について

SPY、IVV、VOOはいずれも純資産高が高く、流動性も高く、安心して取引することができます。

また、アメリカの大企業500社に投資しており、過去、長期的にS&P500が成長してきたことを考えると、今後も高いパフォーマンスをもたらしてくれることが予想されます。

また、非常に低コストで運用されていることも、高いリターンを産む1つの要因となっているでしょう。

純資産高1位のSPYはスパイダーが、2位のIVVはブラックロック社が運営しているETFになります。

VOOはバンガード社が運営しているETFですが、資産残高は5位になります。スパイダー、ブラックロック、バンガードは3大投資信託運営会社になりますが、そのバンガード社の中で、VOOより資産高が高いものが、VTIになります。

今回は、そのVTIのメリットや魅力について、紹介していきましょう。

Contents

VTIはアメリカ全体に投資できるETF

VTIは、CRSP USトータル・マーケット・インデックスに連動するよう作られているETFになります。要するに、アメリカの株式全体に投資できるETFになります。

カバーしている銘柄は3600銘柄以上で、米国の株式の90%以上をカバーしています。上位銘柄は、アップル、アマゾン、アルファベットなど、時価総額上位の企業が占めています。

参考までに、VOOと比較してみましょう。

VOOと上位銘柄には変わりがありませんが、上位10銘柄の割合が異なります。

VOOの方が10銘柄に占める割合は小さくなっており、より分散投資ができていると言えるでしょう。

S&P500との大きな違いは小型株のパフォーマンス

では、リターンを見てみましょう。

VTIのリターンは以下の通りです。

S&P500のVOOとこれもやはり比較して考えることにします。

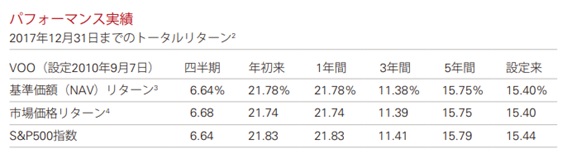

VOOのリターンは下記の通りです。

ほぼ互角と言えるでしょう。若干VOOの方がよさそうにも見えますが、誤差の範囲内と言えるでしょう。いずれにせよ、高いパフォーマンスを出していることに変わりはありません。

どちらも5年間保有して再投資すれば、資産は倍になっている計算になります。複利の力と、アメリカ株式市場の力強さを感じますね。

VTIが、VOOより選ばれる理由 どちらがいいか?

では、なぜ、VTIはVOOより選ばれるのでしょうか。

1つの理由として、歴史の長さがあります。

VTIは2001年販売開始のETFなのに対し、VOOは2010年販売開始です。さらに、SPYやIVVがあることも、VOOがVTIに劣後する要因と言えるでしょう。

しかし、もう1つ面白い考察があります。

それは、「小型成長株の恩恵を受けることができるのは、VTIだ」という考え方です。

VOOはS&Pの中でも大型株500種に絞ったETFになります。もちろん、小型株や中型株は入っていません。

S&Pは500種ばかりが注目されますが、実は中型株400種や、小型株600種といったインデックスも存在し、それを扱うETFも存在します。

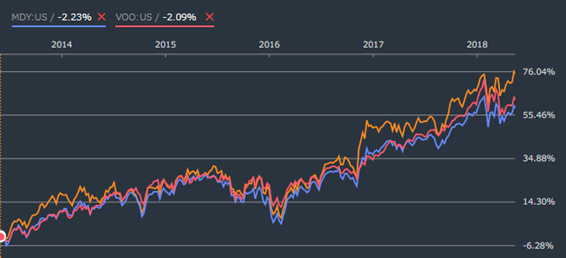

ではここで、小型株インデックスである、SMLと、中型株インデックスであるMDY、そして、VOOのパフォーマンスを見てみましょう。オレンジ色の線がSML、MDYが青、そして、VOOが赤のラインになります。

見ての通り、VOOとMDYを比べると、ほぼ変わりはないのですが、2016年後半から、SMLが他の2つをアウトパフォームしています。

これは、トランプ相場の株価の恩恵を受けて、市場全体が上がったときに、小型株が特に上がったことを意味しています。トランプは中小企業のために戦うと宣言しており、2017年10月の減税の際にも、やはり株価の上昇が目立ったのは小型株でした。

こういった小型株の恩恵を受けることができるのは、VTIならではでしょう。こういった思考から、VOOよりVTIを選ぶ人も多くいます。

しかし、個人的には、この情報自体には疑問を感じる部分もあります。

確かに、小型株が上昇しているのはデータを見ればわかりますが、実際のリターンを見ると、ほぼ変わらないということも言えます。

大型株は小型株に比べ暴落時に強い、という側面もありますし、小型株の成長の恩恵を受けることができる、というのは、いささか早計すぎる気もします。

とはいえ、VTIは魅力的なファンドであることに変わりはない

とはいえ、VTIはやはり魅力的なファンドであることに変わりはありません。

S&P500と同じくらいのパフォーマンスを出すことができ、かつ、リスクを分散させることができるからです。

個人的には、VTIとVOO、またはVTIとIVVなど、分散して投資することも検討してよいのではないでしょうか。

実際、私は、VTIとIVV、両方を保有しています。いずれにせよ大型株の割合が高いのでそこまで差はないと思いますが、持っている段階で、検証ができたらお伝えしたいと思います。

補足①:VTIは配当があるのか?

VTIは配当があります。現在は1.6%程度です(以前は2%超ありました。)下がっている要因としては、アマゾンなど無配株が上昇しているためです。個人的な意見としては、1%台でも十分だと考えています(キャピタルゲインがあるため)

補足②:VTIを買う方法

海外株、海外ETFに強いSBI証券で問題ありません。

※海外ETFにおすすめの証券会社についてはこちら

⇒【外国株と日本株取引】おすすめのネット証券会社はどこか?徹底比較してみた。

VTIも初心者におすすめのETF

VTIは、アメリカの株式ほとんどすべてに投資することができるファンドになります。S&P500のVOOと比べても、ほとんど遜色ないパフォーマンスを見せている、非常に魅力的なETFになります。

よく、VTIとVOOは比較されます。VTIの方が小型株の成長の恩恵を受けることができる、という点で、VTIを買う投資家は多くいます。

ただ、トータルリターンはVTIもVOOもほぼ変わっていないため、小型株の話については、そこまで気にする必要はないかもしれません。(そもそも、VTIの中に占める小型株の割合は小さいです。)

VTIとVOO、比べることができるという点で、VTIも非常に優れたETFと言えるでしょう。まさに、初心者にはうってつけの銘柄です。

コメントを残す