前編では、ヘルスケアセクターについて、これまでなぜ高いパフォーマンスを出してきたか、ということと、さらに、ヘルスケアセクターをカバーするETF3本について、それぞれの特徴を解説してきました。

前回の記事⇒ヘルスケアセクターのETF銘柄を解説「VHT」「XLV」「IXJ」の3つ

ヘルスケアは、人口が増えるにつれ、そして、高齢化が進むにつれ、需要が上がってくる産業になります。今後も、マクロの大きな流れとしては、人口増加、高齢者の増加というのは変わらないでしょう。

そのため、ヘルスケアセクターは、今後も高いパフォーマンスを出せるのではないか、と期待されています。

後編の今回は、ヘルスケアセクターはETFで買うべきである、という理由と、そして、どのETFを選べばよいかについて、解説していきたいと思います。

Contents

なぜ、ヘルスケアセクターはETFで買うべきなのか

まず初めに、ヘルスケアセクターはなぜETFで買うべきなのか、について解説します。

それは、ヘルスケア業界の業界構造と大きく関係しています。

ヘルスケアは、グローバルカンパニーが多くなっています。

なぜならば、薬の開発には、多大なる費用がかかるからです。

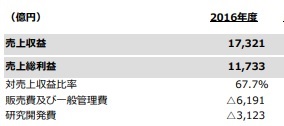

たとえば、国内最大手である、武田薬品の研究開発費を見てみましょう。売上の約20%の、3000億円超を研究費として計上しています。

このように、研究開発に多大なる時間とコストがかかるのが医薬品業界なのです。1つの新薬が開発されるまでに、約15年の月日と、百数十億円の経費がかかるといわれています。

しかも、新薬開発までに至るケースは、数回の1回という割合なのです。一度成功すれば大きな収益が期待できますが、それまでに莫大な投資を必要とするため、企業に体力が求められるのです。

そして、企業収益は、この新薬次第、というところがあるのが、ヘルスケアセクターの難しいところです。それを示す例を見てみましょう。

これは、アメリカの医薬品メーカーの、ブリストルマイヤーズという銘柄のチャートです。2016年の後半から、市場全体が好調だったにもかかわらず、株価を大きく下落させています。

これは、同社が保有しているオプジーボが、肺がんに効果があるという研究を勧めており、それへの期待から株価が上がっていたのですが、結局、その効果を認めることができませんでした。これに対し、市場が失望したため、売りへとつながったのです。

このように、新薬開発に大きく左右されるため、単体の銘柄というよりも、複数の銘柄を組み合わるETFの方が、新薬開発リスクというのは分散させることができます。市場全体で見ると、複数の銘柄が常に開発成功しているからです。他のセクターでも言えることですが、特にヘルスケアはその傾向が強いかもしれません。

ヘルスケアのETF銘柄はどれがパフォーマンスが高いのか?

では、ヘルスケアのETFを比較していきましょう。

今回のETFの特徴を再度整理してみましょう。

上記の表のように、論点は、「アメリカか、グローバルか」というところと、「全規模か、大企業に絞るべきか」になりそうです。

アメリカかグローバルか

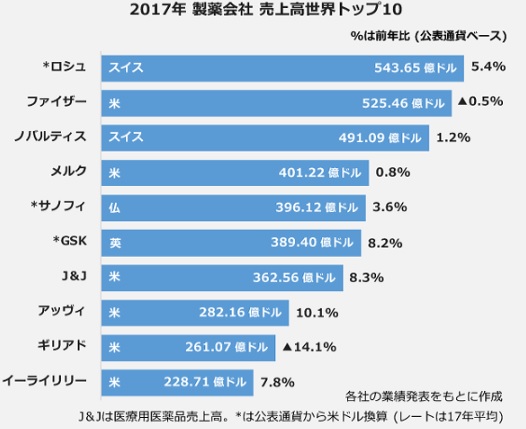

この議論をする際に、医薬品メーカーの世界ランキングが参考になります。2017年の売上のTOP10を見てみましょう。

このように、上位10銘柄中、アメリカ以外の企業が占めるのは4銘柄になります。日本の企業は残念ながらTOP10にはランクされていません。

このように、アメリカ以外の企業の割合も多く、ヘルスケアはグローバル化が最も進んでいるセクターであるため、ヘルスケアはグローバルの方がよいのではないか、と考えたこともありました。

しかし、過去5年のパフォーマンスを見て、私の考え方は変わりました。過去5年のチャートを見てみましょう。オレンジがXVL、青がVHT、赤がIXJです。

このように、IXJだけが、パフォーマンスが低くなっているのです。これは、企業の力というより、市場の力も大きいと思います。アメリカ市場自体が魅力的な市場であるため、ヨーロッパの企業に比べて、資金の流入が起こりやすい、ということがあるかもしれません。

また、経費率の差が、影響していることも考えられます。

いずれにせよ、チャートを見れば、「グローバルかアメリカか」は、アメリカに投資すべき、という結論になるのではないでしょうか。

大型株か全体か

これについては、「大型株」だけで十分と考えます。なぜなら、小型株と大型株だと、ビジネスモデルが多少異なるからです。

大型株は、上記で説明したような、大量の研究開発費を投下しつつ、新薬を開発し収益を上げていくというモデルで事業を行っています。一方、小型株は、1つの新薬に絞っているような、バイオベンチャーの企業が散見されます。

バイオベンチャーを入れるかどうかについては、リスクの観点から、入れなくてよいと考えます。

もちろん、バイオベンチャーはひとつあたれば収益が大きいですが、目が出ない企業も多くあるからです。ETFの安定性を考えると、大型株だけでカバー可能と考えています。

「XLV」等、海外ETFを買うのにおすすめのサクソバンク証券

「XLV」等の海外ETF、米国株銘柄を買うなら「サクソバンク証券」がおすすめです。

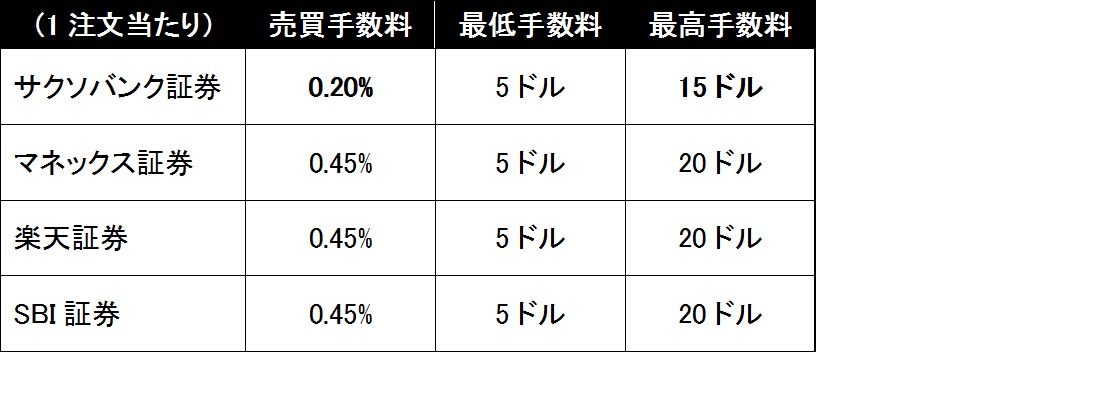

理由は手数料の安さです。

従来まで米国株はマネックス証券、楽天証券、SBI証券が取り扱っており、手数料も似たような感じでした。

ですが、2018年より外資系のサクソバンク証券が格安の手数料で参入し、評判が高まっています。

サクソバンク証券は外資系とだけあり、米国株の他にも欧州株など、他の証券会社にはない銘柄も多く取り扱っていますので、海外株投資家にとって重宝したい口座となっています。

参考:サクソバンク証券の米国株の評判と特徴を徹底分析【他社比較で手数料が安い】

ヘルスケアセクターのETFは「XLV」で決まり!

ヘルスケア企業は、新薬開発等のリスクが大きく、そこに株価が左右されるため、単体の企業ではなく、ETFを買うことで、リスクヘッジが可能です。他のセクターでも同様のことは言えますが、ヘルスケアはこれが顕著に出ていると言ってよいでしょう。

ヘルスケアセクターのETFを考える際は、アメリカかグローバルか、そして、大型株か全体か、という議論があります。アメリカ、グローバルについては、企業レベルでは差はないものの、市場の力という観点で、資金流入が多い、強いアメリカ市場を選ぶべきでしょう。

また、小型株であるバイオベンチャーは、よりボラティリティが高いため、無理してETFに組み込む必要はないと考えられます。

以上から、ヘルスケアセクターのETFは、「XLV」一本で問題ないというのが、私の結論です。ヘルスケアの株を買おうとしている方は、ぜひ参考にしてみてください。

続いてハイテクセクターについてみていきましょう。

⇒ハイテクセクター市場投資の魅力

コメントを残す